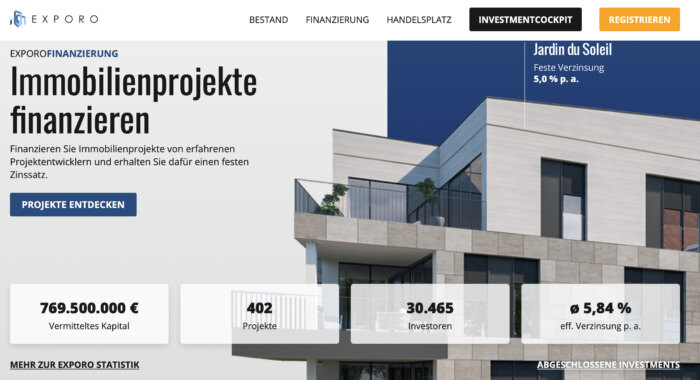

Exporo ermöglicht Privatanlegern Investitionen in über 400 Immobilienprojekte. Investiert wird in Mezzanine-Kapital (Mischform von Fremd- und Eigenkapital). Die Investments sind mit sehr unterschiedlichen Risiken bei Exporo verbunden. Die Hamburger Plattform hat ein eigenes Bewertungssystem entwickelt, das die Risiken objektiv messen soll. Wir haben die Exporo Risikoklassen bei Immobilien unter die Lupe genommen und nachgeforscht, welche Kriterien in die Bewertung einfließen. Dieser Beitrag bewertet und erläutert, welche Risikoklassen es bei Exporo gibt, welchen Zusammenhang zwischen Rendite und ausgewiesenem Risiko Anleger beachten müssen und was dies für die Bedeutung von Exporo Investments in privaten Portfolios bedeutet.

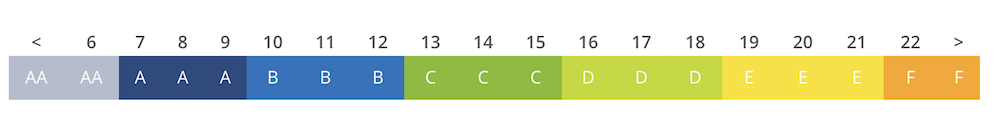

- Exporo hat ein eigenes Ratingsystem entwickelt

- Das System enthält sieben Kategorien und 19 Stufen

- Bewertet wird von AA bis F

- AA ist die höchste, F die niedrigste Bonität

Das magische Dreieck der Geldanlage

Risiken im Zusammenhang mit Investments sind nichts Schlimmes und nichts Verwerfliches. Risiken sind ganz im Gegensatz dazu vollkommen gewöhnlich. Es gibt letztlich kein Investment, das von jeglichen Risiken befreit wäre. Auch Investitionen in Staatsanleihen sind mit Risiken verbunden. Ein Staat kann insolvent werden und seine Schulden nicht zurückzahlen. Dies ist in der Vergangenheit bereits sehr häufig vorgekommen. Ein weiteres Risiko vermeintlich sicherer Staatsanleihen besteht darin, dass die Rückzahlung mit entwertetem Geld erfolgt.

Risiken im Zusammenhang mit Investments sind nichts Schlimmes und nichts Verwerfliches. Risiken sind ganz im Gegensatz dazu vollkommen gewöhnlich. Es gibt letztlich kein Investment, das von jeglichen Risiken befreit wäre. Auch Investitionen in Staatsanleihen sind mit Risiken verbunden. Ein Staat kann insolvent werden und seine Schulden nicht zurückzahlen. Dies ist in der Vergangenheit bereits sehr häufig vorgekommen. Ein weiteres Risiko vermeintlich sicherer Staatsanleihen besteht darin, dass die Rückzahlung mit entwertetem Geld erfolgt.

- Bei allen Geldanlagen gibt es Zielkonflikte

- Ein Zielkonflikt besteht zwischen Rendite und Risiko

- Ein weiterer Zielkonflikt besteht zwischen Rendite und Laufzeit

- Höhere Renditen sind mit höheren Risiken verbunden

- Längere Laufzeiten bieten höhere Renditen

- Anlagen ganz ohne Risiko gibt es nicht

Grundsätzlich wichtig zu beachten

Generell gilt: Je höher die erwartete Rendite einer Anlage ist, desto höher sollte auch das Risiko ausfallen. Jeder zusätzliche Prozentpunkt an erwarteter Rendite hat seinen Preis in zusätzlichem Risiko. Risiko und Rendite sind jedoch nicht die einzigen Eigenschaften von Investments, zwischen denen ein grundsätzlicher Zielkonflikt besteht. Auch die Liquidität bzw. von Fungibilität muss berücksichtigt werden. Das Zusammenspiel von Rendite, Risiko und Liquidität wird auch als das magische Dreieck der Geldanlage bezeichnet.

Was bedeutet dies? Ist eine Anlage sehr sicher, geht sie wahrscheinlich mit einer niedrigen Rendite einher. Dies gilt zum Beispiel für Festgeld. Ist eine Anlage zusätzlich jederzeit verfügbar, schmälert dies die Rendite zusätzlich. Deshalb liegt der Zinssatz für Tagesgeld gewöhnlich unter dem Zinssatz für Festgeld. Die Renditen bei Exporo liegen deutlich höher als bei den meisten anderen Geldanlagen. Dies hat zwei Gründe. Erstens fällt das Risiko größer aus als bei Anleihen von Staaten oder Großunternehmen. Die Wahrscheinlichkeit eines Zahlungsausfalls liegt höher. Zweitens ist die Liquidität der Anleihen schlechter. Es handelt sich um sehr kleine Chargen mit allenfalls illiquidem Handel. Ein vorzeitiger Verkauf der Anleihen ist deshalb nur schwer und gegebenenfalls mit Preisabschlägen möglich. Anleger sind deshalb lange an ein Investment gebunden. Dies erhöht die Rendite zusätzlich.

Was sind Risikoklassen und wofür werden Sie benötigt?

Das mehr Risiko mehr Rendite bedeutet und mehr Liquidität die Rendite ebenfalls erhöht, liegt auf der Hand. Entscheidend ist jedoch, wie viel zusätzliche Rendite für wie viel zusätzliches Risiko am Markt bezahlt wird. Letztlich handeln Markteilnehmer dies durch Angebot und Nachfrage aus. Voraussetzung für einen solchen Prozess ist jedoch die Existenz eines objektiven Maßstabs für die Bewertung des Risikos. Ein solchen objektiven Maßstab will die Hamburger Plattform Exporo mit einem eigenen Rating entwickelt haben. Dieses teilt Investments in verschiedene Exporo Risikoklassen ein. Ähnlich wie Ratings am Anleihemarkt lauten die Einstufungen auf zum Beispiel AA. Insgesamt gibt es 19 Stufen und sieben Kategorien.

Das mehr Risiko mehr Rendite bedeutet und mehr Liquidität die Rendite ebenfalls erhöht, liegt auf der Hand. Entscheidend ist jedoch, wie viel zusätzliche Rendite für wie viel zusätzliches Risiko am Markt bezahlt wird. Letztlich handeln Markteilnehmer dies durch Angebot und Nachfrage aus. Voraussetzung für einen solchen Prozess ist jedoch die Existenz eines objektiven Maßstabs für die Bewertung des Risikos. Ein solchen objektiven Maßstab will die Hamburger Plattform Exporo mit einem eigenen Rating entwickelt haben. Dieses teilt Investments in verschiedene Exporo Risikoklassen ein. Ähnlich wie Ratings am Anleihemarkt lauten die Einstufungen auf zum Beispiel AA. Insgesamt gibt es 19 Stufen und sieben Kategorien.

- Ratings versuchen, Risiken objektiv zu messen

- Exporo bewertet Risiken anhand eines Bewertungskatalogs

- Der Bewertungskatalog enthält 7 Kriterien

- Für jedes Kriterium werden Punkte vergeben oder abgezogen

- Je niedriger die Punktzahl, desto geringer das Risiko laut Rating

Die Zuordnung eines Projekts in eine bestimmte Kategorie erfolgt durch einen Bewertungskatalog. In diesem werden Kriterien angesetzt, die mit bestimmten Punkten gewichtet werden. An der Anzahl der Punkte bemisst sich das Rating. Je mehr Punkte, desto größer das Risiko.

Laut den Darstellungen von Exporo kontrollieren und bewerten geschulte Mitarbeiter aus dem Real Estate Bereich jedes Projekt anhand von Rahmen-, Markt- und Investmentdaten. Der laut Unternehmensangaben mehrstufige Prüfungsprozess umfasst „branchenübliche immobilienprojekt- und trägerspezifische Kennzahlen und Unterlagen“. Die fachliche Prüfung erfolgt demnach im Vier-Augen-Prinzip. Exporo weist ausdrücklich darauf hin, dass trotz der Prüfung jedes Investment mit Risiken verbunden ist und unabhängig vom Rating zum Totalverlust führen kann.

In den nachfolgenden Abschnitten betrachten wir die 7 Kategorien für die Ermittlung des Ratings im Detail.

Jetzt mit EXPORO in Immobilien investieren!Investitionen bergen das Risiko von VerlustenDie Exporo Risikoklassen Bewertungen im Detail I

Die ersten beiden Kategorien betreffen die Bewertung des Standorts und die Bewertung der Kapitalverteilung und der Finanzierungsstruktur. Bewertung…

- des Standorts (Mikro- und Makrostandort)

- der Kapitalverteilung vorrangig und Finanzierungsstruktur

- der Kapitalverteilung nachrangig und Finanzierungsstruktur

- des Vermarktungsstatus (Vermietung oder Verkauf)

- der Entwicklungsphase

- des Projektentwicklers

- der Sicherheiten

Bei der Bewertung des Standorts steht die Lage am Mikro- und Makrostandort im Mittelpunkt. Dabei werden Faktoren wie Kaufkraft, Arbeitsplatzangebot, Leerstandsituation etc. bewertet. Exporo teilt Standorte dabei in drei Kategorien ein. Es gibt demnach sehr gute, gute und weniger gute Standorte und demensprechend ein, zwei oder drei Punkte für die Bewertung. Als Beispiel für sehr gute Standorte nennt die Plattform innerstädtische Lagen mit guter Anbindung. Gute Standorte werden demnach in Stadtteilen und Randlagen mit vorhandener Infrastruktur gesehen. Bei weniger guten Standorten liegt nur eine teilweise Infrastruktur vor. Generell gilt bei Immobilieninvestments: Gute Lagen verbessern sich im Zeitverlauf, schlechte Lagen verlieren an Attraktivität. In den letzten Jahren hat sich der Immobilienmarkt zwar auf breiter Front gut entwickelt, wie man es auch anhand der Corestate Aktie feststellen kann. In gute Lagen fließt jedoch besonders viel Anlagekapital, was die Preise dort besonders treibt.

Bei der Bewertung des Standorts steht die Lage am Mikro- und Makrostandort im Mittelpunkt. Dabei werden Faktoren wie Kaufkraft, Arbeitsplatzangebot, Leerstandsituation etc. bewertet. Exporo teilt Standorte dabei in drei Kategorien ein. Es gibt demnach sehr gute, gute und weniger gute Standorte und demensprechend ein, zwei oder drei Punkte für die Bewertung. Als Beispiel für sehr gute Standorte nennt die Plattform innerstädtische Lagen mit guter Anbindung. Gute Standorte werden demnach in Stadtteilen und Randlagen mit vorhandener Infrastruktur gesehen. Bei weniger guten Standorten liegt nur eine teilweise Infrastruktur vor. Generell gilt bei Immobilieninvestments: Gute Lagen verbessern sich im Zeitverlauf, schlechte Lagen verlieren an Attraktivität. In den letzten Jahren hat sich der Immobilienmarkt zwar auf breiter Front gut entwickelt, wie man es auch anhand der Corestate Aktie feststellen kann. In gute Lagen fließt jedoch besonders viel Anlagekapital, was die Preise dort besonders treibt.

Bei der Bewertung von Kapitalverteilung und Finanzierungsstruktur wird die Aufteilung der Finanzierung in vorrangiges und nachrangiges Kapital betrachtet. Hier gilt: Je größer der Anteil des erstrangigen Kapitals, desto größer ist auch das Ausfallrisiko für Exporo Anleger. Diese werden im Insolvenzfall erst nach der vollständigen Bedienung der erstrangigen Gläubiger entschädigt. Dementsprechend erhalten Projekte, bei denen mehr als 80 % des Kapitals vorrangiger Natur sind, die höchste Punktzahl und damit das größte Risiko.

Die wenigsten Immobilien verlieren 50 % oder gar 100 % ihres Wertes. Verluste entstehen vielmehr im Bereich von 10-30 %. Bei den Finanzierungsstrukturen von Exporo müssen die Anleger, die in Mezzanine-Kapital investieren, solche Verluste vollständig oder teilweise tragen.

Die Exporo Risikoklassen im Detail II

Der nächste Punkt im Bewertungskatalog des Exporo Ratings betrifft den Verkaufs- und Vermietungsstatus. Jedes Immobilienprojekt ist mit einem Vermarktungsrisiko verbunden. Gelingt es nach Fertigstellung oder Sanierung nicht, die Objekte zu verkaufen oder zu vermieten, gerät zunächst die Kalkulation unter Druck, später drohen Verluste. Das Vermarktungsrisiko ist umso geringer, je mehr Anteile am Projekt zum Zeitpunkt der Finanzierung bereits verkauft oder vermietet sind. Günstig wirken sich dementsprechend eine hohe Vorverkaufsquote und lange Listen vorgemerkter Mieter aus. Auf eine hohe Vorverkaufsquote sollten Anleger noch aus einem zweiten Grund achten: Wurden bereits Objekte veräußert, ist dies ein starkes Indiz dafür, dass die in der Kalkulation zugrunde gelegten Verkaufspreise vom Markt auch tatsächlich angenommen werden. Exporo unterscheidet hier zwischen größtenteils, teilweise und noch nicht verkauften bzw. vermieteten Objekten. Vergeben werden dementsprechend ein, zwei oder drei Punkte.

Der nächste Punkt im Bewertungskatalog des Exporo Ratings betrifft den Verkaufs- und Vermietungsstatus. Jedes Immobilienprojekt ist mit einem Vermarktungsrisiko verbunden. Gelingt es nach Fertigstellung oder Sanierung nicht, die Objekte zu verkaufen oder zu vermieten, gerät zunächst die Kalkulation unter Druck, später drohen Verluste. Das Vermarktungsrisiko ist umso geringer, je mehr Anteile am Projekt zum Zeitpunkt der Finanzierung bereits verkauft oder vermietet sind. Günstig wirken sich dementsprechend eine hohe Vorverkaufsquote und lange Listen vorgemerkter Mieter aus. Auf eine hohe Vorverkaufsquote sollten Anleger noch aus einem zweiten Grund achten: Wurden bereits Objekte veräußert, ist dies ein starkes Indiz dafür, dass die in der Kalkulation zugrunde gelegten Verkaufspreise vom Markt auch tatsächlich angenommen werden. Exporo unterscheidet hier zwischen größtenteils, teilweise und noch nicht verkauften bzw. vermieteten Objekten. Vergeben werden dementsprechend ein, zwei oder drei Punkte.

Ein weiterer Punkt im Bewertungskatalog betrifft die Entwicklungsphase. Weitgehend fertig gestellte Immobilien ohne größeren Bau- und Sanierungsbedarf weisen ein geringeres Risiko auf als Objekte in einem schlechten Zustand. Am größten ist das Risiko bei Neubauten in einer sehr frühen Phase bzw. vor Baubeginn. Das Risiko sinkt, wenn konkrete Verträge mit Bauunternehmen, wie zum Beispiel Hochtief, abgeschlossen wurden und die notwendigen Genehmigungen erteilt sind.

Anleger können ihr Risiko somit gezielt senken, indem in weit fortgeschrittene Projekte mit gutem Vermarktungsstatus investiert wird. Dies geht jedoch mit einer geringeren Rendite einher.

Jetzt mit EXPORO in Immobilien investieren!Investitionen bergen das Risiko von VerlustenDie Exporo Risikoklassen im Detail III

Die Erfahrungen des Projektentwicklers werden ebenfalls in das Rating mit einbezogen. Es liegt auf der Hand: Erfahrene Entwickler mit starkem Netzwerk und guten Kontakten zu Baufirmen und Behörden realisieren Projekte zuverlässiger und bei einem geringeren Risiko als neue Entwickler, die über wenige oder gar keine Erfahrungen verfügen. Für das Exporo Rating werden Entwickler in vier Kategorien eingeteilt und mit ein bis vier Punkten bewertet. Maßgeblich ist dabei das durch einen Entwickler in der Vergangenheit bereits umgesetzte Projektvolumen im Immobilienbereich. Hier wird zwischen Entwicklern ohne signifikante Erfahrung (vier Punkte), Entwickler mit bis zu 75 Millionen EUR (drei Punkte), Entwicklern mit 75-150 Millionen EUR (zwei Punkte) sowie Entwicklern mit über 150 Millionen EUR Projektvolumen (ein Punkt) Unterschieden. Das Risiko lässt sich somit reduzieren, indem ausschließlich Projekten mit erfahrenen Entwicklern der Zuschlag erteilt wird.

Die Erfahrungen des Projektentwicklers werden ebenfalls in das Rating mit einbezogen. Es liegt auf der Hand: Erfahrene Entwickler mit starkem Netzwerk und guten Kontakten zu Baufirmen und Behörden realisieren Projekte zuverlässiger und bei einem geringeren Risiko als neue Entwickler, die über wenige oder gar keine Erfahrungen verfügen. Für das Exporo Rating werden Entwickler in vier Kategorien eingeteilt und mit ein bis vier Punkten bewertet. Maßgeblich ist dabei das durch einen Entwickler in der Vergangenheit bereits umgesetzte Projektvolumen im Immobilienbereich. Hier wird zwischen Entwicklern ohne signifikante Erfahrung (vier Punkte), Entwickler mit bis zu 75 Millionen EUR (drei Punkte), Entwicklern mit 75-150 Millionen EUR (zwei Punkte) sowie Entwicklern mit über 150 Millionen EUR Projektvolumen (ein Punkt) Unterschieden. Das Risiko lässt sich somit reduzieren, indem ausschließlich Projekten mit erfahrenen Entwicklern der Zuschlag erteilt wird.

Das siebte Kriterium beim Exporo Rating betrifft Maßnahmen, die zur Reduzierung der Risiken getroffen wurden. Je mehr solcher Maßnahmen getroffen wurden, desto mehr Punkte werden abgezogen. Dadurch reduziert sich die Gesamtpunktzahl, was zu einem besseren Rating führt. Zwei Punkte werden abgezogen, wenn eine persönliche Bürgschaft oder Patronatserklärung vorliegt. Verfügen Anleger über eine erstrangige Grundschuld als Sicherheit, werden vier Punkte abgezogen. Eine nachrangige Grundschuld wird mit zwei abgezogenen Punkten bewertet. Allerdings: Gibt es weder eine Bürgschaft oder eine Patronatserklärung oder keine Grundschuld (welchen Ranges auch immer), führt dies nicht zu einer zusätzlichen Punktevergabe.

Anleger können ihr Risiko somit gezielt senken, indem ausschließlich in Projekte mit zuverlässigen Sicherheitsmaßnahmen wie zum Beispiel einer erstrangigen Grundschuld investiert wird. Diese Projekte gehen jedoch zwingend mit einer geringeren Rendite einher.

Wie ist der Zusammenhang zwischen Risikoklasse und Rendite?

Die bei einer Projektausschreibung erwartete Rendite steht erkennbar in einem Zusammenhang mit dem übernommenen Risiko gemäß dem Exporo Rating. Eine allgemeinverbindliche Formel für den Zusammenhang zwischen Risiko und Rendite speziell für diese Plattform lässt sich zwar nicht aufstellen. Im Rahmen einer Stichprobe konnten wir doch einen groben Zusammenhang ermitteln. Auch die Laufzeit spielt eine Rolle. Nachfolgend werden beispielhaft einige (anonymisierte) Projekte mit erwarteter Gesamtrendite pro Jahr, Laufzeit und der jeweiligen Sicherheit genannt.

Die bei einer Projektausschreibung erwartete Rendite steht erkennbar in einem Zusammenhang mit dem übernommenen Risiko gemäß dem Exporo Rating. Eine allgemeinverbindliche Formel für den Zusammenhang zwischen Risiko und Rendite speziell für diese Plattform lässt sich zwar nicht aufstellen. Im Rahmen einer Stichprobe konnten wir doch einen groben Zusammenhang ermitteln. Auch die Laufzeit spielt eine Rolle. Nachfolgend werden beispielhaft einige (anonymisierte) Projekte mit erwarteter Gesamtrendite pro Jahr, Laufzeit und der jeweiligen Sicherheit genannt.

Projekt I

Ein Immobilienprojekt mit 21 Monaten Laufzeit und einer erwarteten Gesamtrendite in Höhe von 7,55 % pro Jahr war mit einer nachrangigen Grundschuld gesichert. Die 4 Beispielrechnungen:

- 1. Beispiel: 120 Monate Laufzeit, nachrangige Grundschuld, 7,55 % pro Jahr

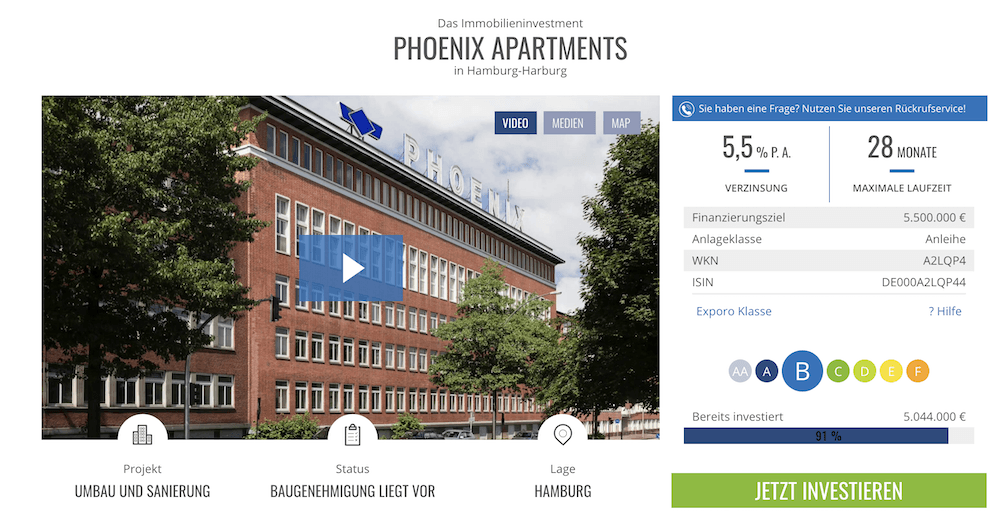

- 2. Beispiel: 28 Monate Laufzeit, keine Sicherheiten, 5,5 % pro Jahr, Stufe B

- 3. Beispiel: 19 Monate Laufzeit, keine Sicherheiten, 5,5 % pro Jahr, Stufe B

- 4. Beispiel: 19 Monate Laufzeit, keine Sicherheiten, 6,0 % pro Jahr, Stufe C

Projekt II – IV

Eine Anleihe mit 28 Monaten Laufzeit und 5,5 % Verzinsung pro Jahr wurde ohne Sicherheiten begeben und in die Ratingstufe B eingestuft. Ebenfalls in Ratingstufe B befand sich Projekt III: Eine Anleihe ohne weitere Sicherheiten mit 19 Monaten Laufzeit und 5,5 % Verzinsung pro Jahr. Bei Projekt IV waren 6 % Verzinsung pro Jahr bei 19 Monaten Laufzeit und einer Einstufung in Ratingstufe C aufgerufen.

Generell gilt es in Bezug auf das Exporo Rating zu berücksichtigen, dass die Datenbasis der Plattform nicht mit der von Wirtschaftsauskunfteien wie zum Beispiel der SCHUFA vergleichbar ist. Die SCHUFA kann auf viele Millionen Datensätze zugreifen und dadurch Statistiken mit sehr hoher Aussagekraft entwickeln. Die Zahl der Projekte bei Exporo reicht für eine große Grundgesamtheit in allen Ratingstufen wahrscheinlich nicht aus. Deshalb sollten die Ratingklassen nur als Orientierung, nicht aber als allzu verbindliche Aussage für das tatsächlich existierende Risiko betrachtet werden. Es gilt stets, dass jedes Investment unabhängig von der Ratingstufe im schlimmsten Fall mit einem Totalverlust des eingesetzten Kapitals endet.

Jetzt mit EXPORO in Immobilien investieren!Investitionen bergen das Risiko von VerlustenFazit zu Exporo Risikoklassen

Exporo misst Risiken von Immobilienprojekten anhand von 7 Kriterien. Für jedes Kriterium werden Punkte vergeben bzw. abgezogen. Je geringer die Punktzahl, desto besser das Rating. Insgesamt gibt es 19 verschiedene Stufen in 7 Kategorien von AA bis F, wobei AA das bestmögliche Rating ist. Berücksichtigt werden der Standort und die Kapitalverteilung/Finanzierungsstruktur, der Verkaufs- und Vermietungsstatus, die Entwicklungsphase, die Erfahrungen des Projektentwicklers und die zugrunde liegenden Sicherheiten. Generell gilt: Je höher das Risiko und je länger die Laufzeit, desto höher die Rendite. Der Zusammenhang lässt sich tendenziell auch an den zur Finanzierung ausgeschriebenen Projekten ablesen.

Exporo misst Risiken von Immobilienprojekten anhand von 7 Kriterien. Für jedes Kriterium werden Punkte vergeben bzw. abgezogen. Je geringer die Punktzahl, desto besser das Rating. Insgesamt gibt es 19 verschiedene Stufen in 7 Kategorien von AA bis F, wobei AA das bestmögliche Rating ist. Berücksichtigt werden der Standort und die Kapitalverteilung/Finanzierungsstruktur, der Verkaufs- und Vermietungsstatus, die Entwicklungsphase, die Erfahrungen des Projektentwicklers und die zugrunde liegenden Sicherheiten. Generell gilt: Je höher das Risiko und je länger die Laufzeit, desto höher die Rendite. Der Zusammenhang lässt sich tendenziell auch an den zur Finanzierung ausgeschriebenen Projekten ablesen.

Anleger sollten den Ratingkatalog allerdings eher als Orientierung und nicht als absolut sichere Aussage zum übernommenen Risiko verstehen. Die Aussagekraft der Ratingstufe ist mutmaßlich geringer als zum Beispiel beim Scoring von großen Wirtschaftsauskunfteien wie der SCHUFA. Dies liegt an der geringeren Grundgesamtheit. Ungeachtet dessen ist ein objektives System zur Messung von Risiken nachrangiger Immobilienprojekte wünschenswert und eine Bereicherung für das Segment.

Für Privatanleger ist es schwierig, die für ein Rating benötigten Informationen selbst zusammenzustellen. Insbesondere bei kleineren Investments wäre der Aufwand auch unverhältnismäßig groß. Ein Tipp: Wer ein Projekt in seiner näheren Umgebung entdeckt, kann die Entwicklung des Mikro- und Makrostandorts vielleicht besonders gut abschätzen und somit gewisserweise „Insiderinformationen“ nutzen.