Wie ein Mikrofinanzfonds Vergleich zeigt, nimmt das Angebot der Fonds stetig zu. Doch was sind Mikrokreditfonds eigentlich? Schon seit Längerem werden vor allem an Schwellenländer Mikrokredite ausgegeben, um Hilfe zur Selbsthilfe zu leisten. Mit den Mikrofinanzfonds können nun auch private Anleger davon profitieren. Grundsätzlich gibt es drei Möglichkeiten, wie die Mikrofinanzfonds unterteilt werden. Wir stellen vor, welche Chancen Anleger mit den Mikrofinanzfonds deutschland- und weltweit haben und wie ein solches Investment überhaupt funktioniert.

- Mikrofinanzfonds seit 2007 eigene Fondskategorie in Deutschland

- Renditen von 2 bis 3 Prozent jährlich möglich

- Verwaltungskosten bei Mikrokreditfonds äußerst hoch

- Unzählige Mikrofinanzinstitute weltweit vertreten

Mikrofinanzfonds – die Definition

Mikrofinanzfonds werden ebenfalls zu den Investmentfonds gezählt. Ihr Vermögen wird in Mikrofinanzinstitute investiert. Diese wiederum vergeben Kleinkredite an Nutzer aus Entwicklungs- und Schwellenländern. Kleinstgewerbetreibende erhalten beispielsweise Mikrokredite zum Aufbau eines Fahrbetriebes oder zum Errichten eines Brunnens. Je nachdem, welches Land die Mikrokredite vergibt, können die Volumina äußerst variabel sein.

Mikrofinanzfonds werden ebenfalls zu den Investmentfonds gezählt. Ihr Vermögen wird in Mikrofinanzinstitute investiert. Diese wiederum vergeben Kleinkredite an Nutzer aus Entwicklungs- und Schwellenländern. Kleinstgewerbetreibende erhalten beispielsweise Mikrokredite zum Aufbau eines Fahrbetriebes oder zum Errichten eines Brunnens. Je nachdem, welches Land die Mikrokredite vergibt, können die Volumina äußerst variabel sein.

Geschichte der Mikrokredite

Weltweit gibt es unzählige Mikrofinanzinstitute, nicht nur in Deutschland. 1983 wurde etwa die sozial ausgerichtete Grameen-Bank in Bangladesch durch den bengalischen Wirtschaftswissenschaftler Muhammad Yunus gegründet. Er machte es sich zum Ziel, die Menschen in den Entwicklungsländern mit ihren Ideen zu unterstützen, da ihnen vor allem die wirtschaftlichen Mittel häufig fehlten. Damit die Wucherer mit Zinsen von 100 Prozent und mehr keine Chance haben, die Ärmsten der Armen auszunutzen, gründete er sein Mikrofinanzinstitut. Das Ziel: Menschen, die nur ihre Arbeitskraft und keine anderen Mittel besitzen, Kredite zu fairen Bedingungen zur Verfügung zu stellen. Außerdem gibt es nicht selten eine umfangreiche Existenzgründungsberatung gratis dazu. Vergeben werden solche Kredite an Gruppen, sodass eine soziale Verpflichtung entsteht, das Geld wieder zurückzuzahlen. Dabei bürgen die einzelnen Gruppenmitglieder füreinander.

Mikrokredit und die Konditionen

Wie hoch die Kredithöhe ist, hängt vom Einkommensniveau des Landes ab, in dem das Darlehen ausgezahlt wird. Erfahrungsgemäß sind es zwischen 50 USD und 5.000 USD. Die Rückzahlungsquote ist äußerst hoch und liegt bei bis zu 99 Prozent. Damit ist das Investment in Mikrofinanzfonds für Anleger mit einem sehr geringen Risiko verbunden.

Nachfrage nach Mikrofinanzfonds deutschland- und weltweit steigt

Schauen wir uns einen Mikrofinanzfonds Vergleich an, fällt auf, dass die Auswahl in den letzten Jahren stark gestiegen ist. Immer mehr Anleger möchten ethisch Geld anlegen und an der Wertentwicklung am Markt partizipieren. Die Mikrofinanzfonds bieten dazu eine Möglichkeit. Auch die Anzahl der Mikrofinanzinstitute hat erheblich zugenommen. Mittlerweile gibt es weltweit rund 10.000 Anlaufstellen. Das globale Investmentvolumen für diese Art der Anlagen hat sich seit 2010 fast verdoppelt, auf circa 13,5 Milliarden USD. Zu diesem Ergebnis kam die Regenagentur Scope in ihrem Bericht 2017.

Schauen wir uns einen Mikrofinanzfonds Vergleich an, fällt auf, dass die Auswahl in den letzten Jahren stark gestiegen ist. Immer mehr Anleger möchten ethisch Geld anlegen und an der Wertentwicklung am Markt partizipieren. Die Mikrofinanzfonds bieten dazu eine Möglichkeit. Auch die Anzahl der Mikrofinanzinstitute hat erheblich zugenommen. Mittlerweile gibt es weltweit rund 10.000 Anlaufstellen. Das globale Investmentvolumen für diese Art der Anlagen hat sich seit 2010 fast verdoppelt, auf circa 13,5 Milliarden USD. Zu diesem Ergebnis kam die Regenagentur Scope in ihrem Bericht 2017.

Nachhaltige und effektive Geldanlagen werden immer wichtiger. Unter dem Begriff „Social Impact“ werden beispielsweise Finanzmittel zusammengefasst, die dabei helfen sollen, dass sich auch menschenärmere Regionen selbst helfen können. Das Bewusstsein für die soziale Verantwortung der Trader steigt ebenfalls, denn immer mehr wollen auf nachhaltiges Investment setzen. Anleger nutzen die Mikrofinanzfonds nicht nur als Möglichkeit, um in der gegenwärtigen Niedrigzinsphase alternative Anlagemöglichkeiten zu finden, sondern auch für ein besseres Gewissen. Mit einem Investment in Mikrokreditfonds schlagen die Anleger gleich „mehrere Fliegen mit einer Klappe“.

Mikrofinanzfonds gehören zu den sicheren Anlagen

Im Vergleich zu vielen anderen Fonds gehören die Mikrofinanzfonds deutschland- und weltweit zu den sicheren Investments. Der Grund ist nicht nur ihre Nachhaltigkeit, worauf immer mehr Trader Wert legen, sondern auch die globale Streuung der Kredite und der Kreditnehmer. Dank der geringeren Volatilität haben die Mikrofinanzfonds in den letzten Jahren mit einer stabilen und positiven Renditeentwicklung überzeugt.

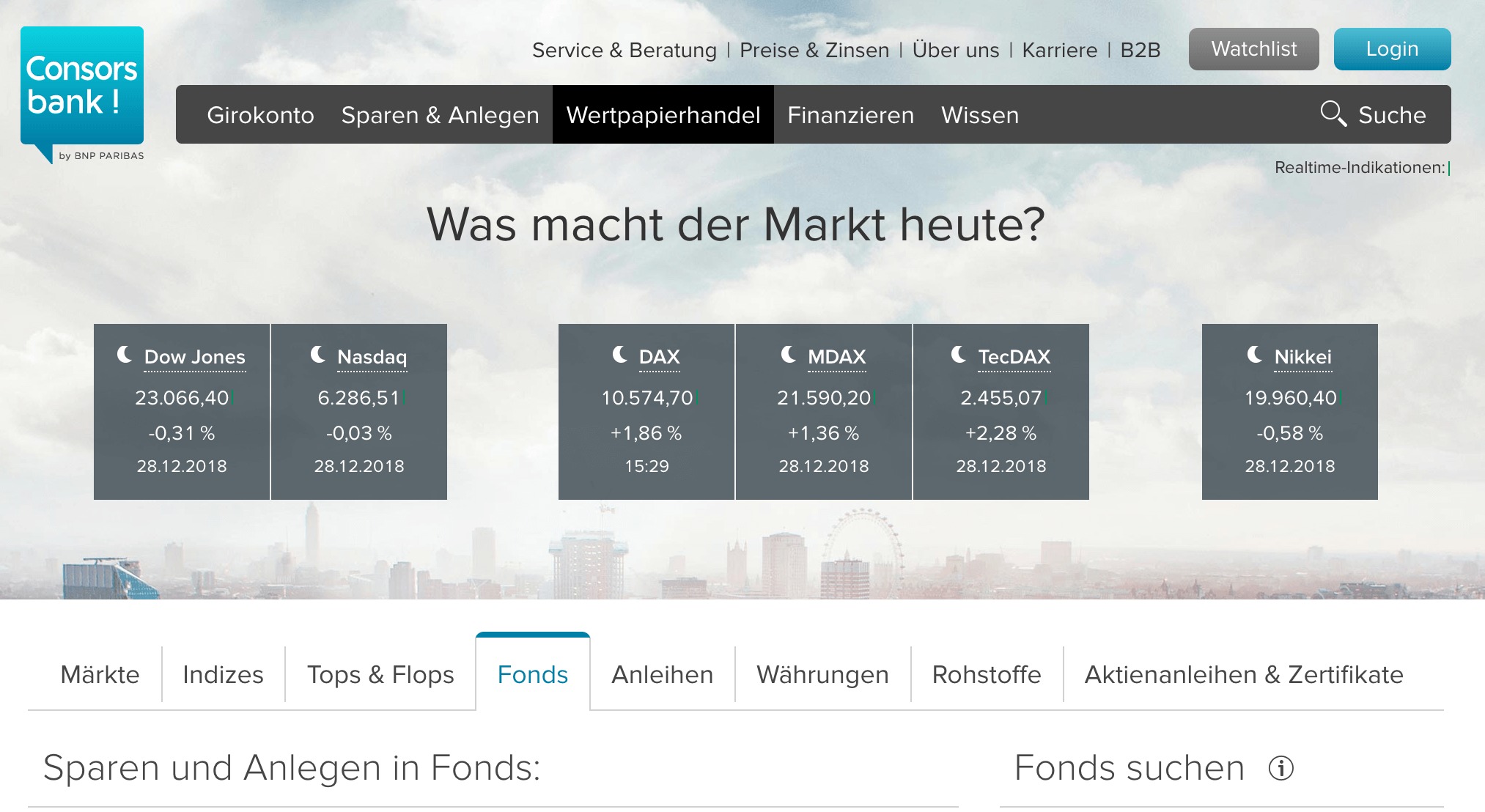

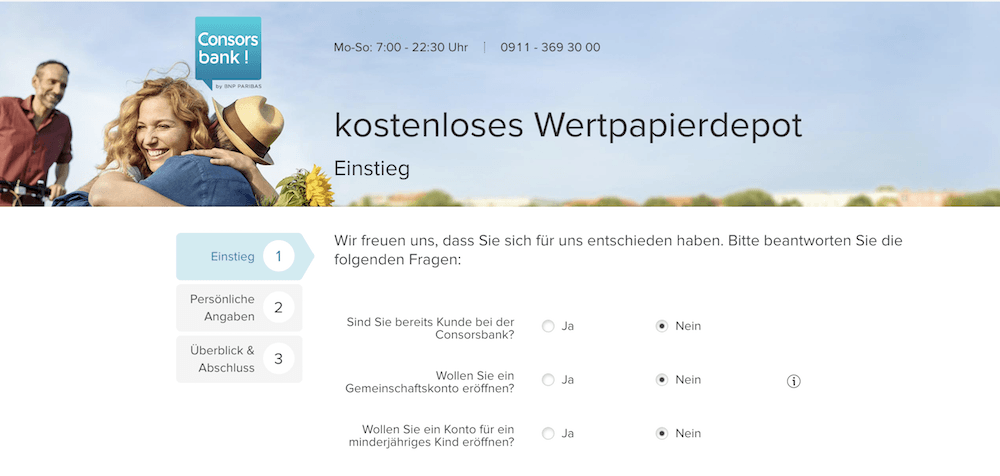

Weiter zur Consorsbank: www.consorsbank.deInvestitionen bergen das Risiko von VerlustenMikrofinanzfonds für konservative Anleger geeignet

Wie die Erfahrungen zeigen, können die Mikrofinanzfonds mit stabilen Erträgen und einer niedrigen Volatilität überzeugen. Anleger, die auf besonders hohe Renditen setzen, sind mit den Mikrofinanzfonds weniger gut beraten. Wer jedoch langfristig an seinem Vermögensaufbau arbeiten und dies mit einer Art Entwicklungshilfe verknüpfen möchte, für den können die Mikrofinanzfonds genau richtig sein.

Wie die Erfahrungen zeigen, können die Mikrofinanzfonds mit stabilen Erträgen und einer niedrigen Volatilität überzeugen. Anleger, die auf besonders hohe Renditen setzen, sind mit den Mikrofinanzfonds weniger gut beraten. Wer jedoch langfristig an seinem Vermögensaufbau arbeiten und dies mit einer Art Entwicklungshilfe verknüpfen möchte, für den können die Mikrofinanzfonds genau richtig sein.

Mikrofinanzfonds Deutschland

Deutsche Kunden können ebenfalls ganz gezielt in Mikrofinanzfonds investieren. Gegenwärtig stehen mindestens fünf Fonds zur Verfügung, dazu gehören:

- Öko-Genossenschaftsbank GLS

- Luxemburger Fondsgesellschaft Wallberg Invest

Diese beidengehören zu den größten Mikrofonds deutschlandweit und haben ein Volumen von je rund 500 Millionen Euro. Ausgegeben werden sie von der Impact-Investing-Plattform Vision Microfinance, welche wiederum Teil der österreichischen Investmentboutique C-Quadrat ist. Das Unternehmen hatte bereits im April 2006 den Dual Return Fund Vision Microfinance aufgelegt, der seine Investments in etwa 150 Mikrofinanzinstitute in 50 Ländern streut. Damit finanzierten die Investoren seit Fondsgründung mehr als 500.000 Kleinstunternehmen.

Gute Renditechancen bei größten Fonds

Schauen wir uns die Performance des Fonds an, können wir Renditen von ca. 35 Prozent seit der Gründung (ca. 2,5 Prozent jährlich) sehen. Unter Berücksichtigung des Fakts, dass es sich um vergleichsweise risikolose Investments handelt, ist dies enorm. Allerdings kann das Portfolio auch stagnieren, wie der Blick auf den von im Juli 2018 zeigt. Vor allem die steigenden Absicherungskosten gegen den USD drücken die Rendite. In den Schwellenländern geht der USD noch immer als die Handelswährung, sodass der Dollarkurs einen wesentlichen Einfluss auf die Rendite des Fonds hat.

Chancen und Risiken bei Mikrofinanzfonds

Aufgrund der geringen Volatilität und der enormen Nachfrage sowie der Diversifikation sind die Mikrofinanzfonds als vergleichsweise sichere und konservative Anlage zu werten. Je nachdem, wie die Performance der einzelnen Fonds ist, können sich daraus Renditen von 2 bis 3 Prozent jährlich ergeben. Allerdings gibt es für Anleger auch ein Risiko, vor allem bei der Währungssicherung. Die Fonds haben eine eingeschränkte Liquidität. Anteilskäufe sind bei den meisten Fonds einmal monatlich möglich, Anteilsrückgaben ebenfalls. Bei einigen Fonds wird diese Möglichkeit sogar nur quartalsweise eingeräumt. Bestes Beispiel: KCD- oder IIV-Fonds. Schauen wir uns die Chancen und Risiken bei ausgewählten Fonds einmal näher an:

Aufgrund der geringen Volatilität und der enormen Nachfrage sowie der Diversifikation sind die Mikrofinanzfonds als vergleichsweise sichere und konservative Anlage zu werten. Je nachdem, wie die Performance der einzelnen Fonds ist, können sich daraus Renditen von 2 bis 3 Prozent jährlich ergeben. Allerdings gibt es für Anleger auch ein Risiko, vor allem bei der Währungssicherung. Die Fonds haben eine eingeschränkte Liquidität. Anteilskäufe sind bei den meisten Fonds einmal monatlich möglich, Anteilsrückgaben ebenfalls. Bei einigen Fonds wird diese Möglichkeit sogar nur quartalsweise eingeräumt. Bestes Beispiel: KCD- oder IIV-Fonds. Schauen wir uns die Chancen und Risiken bei ausgewählten Fonds einmal näher an:

IIV Mikrofinanzfonds

Der geografische Schwerpunkt dieser Fonds liegt in Zentral-Südostasien. Investiert wird vor allem in mittlere oder kleine Mikrofinanzinstitute, die in ländlichen Regionen Aktivität zeigen. Bevor in Institute investiert wird, erfolgt eine Sektor-, Finanz- und Länderanalyse. Das Gros der Investitionen fließt in unverbriefte Darlehensforderungen, die auf USD basieren und gegen Wechselkursschwankungen abgesichert sind. Auf diese Weise haben die Anleger ein deutlich geringeres Risiko als bei anderen Mikrofinanzfonds.

Dual Ret. Vision Microfinance

Dieser Form finanziert vor allem in der Karibik, Zentralamerika sowie Mexiko. Die Fondsmanager verlassen sich bei der Auswahl der Mikrofinanzinstitute auf externe Analysen (durch Schweizer Beratungsfirma Symbiotics). Im Dezember 2017 mussten die Investoren mit einer weniger guten Performance zurechtkommen, denn Abschreibungen reduzieren die Performance. Auch die Währungssicherung ist gegenwärtiger Grund, warum die Renditen hinter den Erwartungen bleiben.

Dieser Form finanziert vor allem in der Karibik, Zentralamerika sowie Mexiko. Die Fondsmanager verlassen sich bei der Auswahl der Mikrofinanzinstitute auf externe Analysen (durch Schweizer Beratungsfirma Symbiotics). Im Dezember 2017 mussten die Investoren mit einer weniger guten Performance zurechtkommen, denn Abschreibungen reduzieren die Performance. Auch die Währungssicherung ist gegenwärtiger Grund, warum die Renditen hinter den Erwartungen bleiben.

KCD-Mikrofinanzfonds III

Auch die katholische Kirche legt Mikrofinanzfonds auf. Bestes Beispiel ist der KCD-Mikrofonds III, welchen es seit 2015 gibt. Die katholische Bank engagiert sich seit zehn Jahren im Bereich der Mikrofinanzierungen. Die geografische Verteilung der Investments ist ausgewogen und vielfältig. Investiert wird in Mittelamerika, Südamerika, Osteuropa sowie Asien. Der Fokus liegt mit über 44 Prozent auf Anlagen in Euro. Der Vorteil für die Trader: Die Währungsabsicherung ist bei diesen vom nicht so enorm wie bei anderen Mikrofinanzfonds.

Trader müssen auf Fondsmanager vertrauen

Bei der Zusammensetzung der Mikrofinanzfonds müssen die Anleger auf die Fondsmanager vertrauen. Nur, wenn sie die Auswahl richtig wählen und balancieren, wird der Fonds Renditen einbringen. Die Fondsmanager greifen dabei auf verschiedene Hilfen bei ihrer Auswahl zurück.

Risiko für Trader bleibt dennoch

Auch, wenn die Mikrofinanzfonds als vergleichsweise stabil und risikolos gelten, so bleibt natürlich immer ein Restrisiko. Vor allem durch die Währungsabsicherung zeigt sich häufig eine schwache Performance. Anleger, welche auf besonders hohe Renditen setzen, werden diese erfahrungsgemäß bei den Mikrofinanzfonds nicht finden. Hier gibt es Alternativen, auch beim nachhaltigen Investment. So gibt es nachhaltige CFDs sowie die Möglichkeit, in nachhaltige Wertpapiere zu investieren. Allerdings sind auch die Wertpapiere mit einem längerfristigen Anlagehorizont ausgelegt.

Auch, wenn die Mikrofinanzfonds als vergleichsweise stabil und risikolos gelten, so bleibt natürlich immer ein Restrisiko. Vor allem durch die Währungsabsicherung zeigt sich häufig eine schwache Performance. Anleger, welche auf besonders hohe Renditen setzen, werden diese erfahrungsgemäß bei den Mikrofinanzfonds nicht finden. Hier gibt es Alternativen, auch beim nachhaltigen Investment. So gibt es nachhaltige CFDs sowie die Möglichkeit, in nachhaltige Wertpapiere zu investieren. Allerdings sind auch die Wertpapiere mit einem längerfristigen Anlagehorizont ausgelegt.

Tipp: Die Mikrofinanzfonds werden nicht an einer Börse gehandelt. Damit können die Anleger ihre Anteile nicht immer ganz unkompliziert zurückgeben. Häufig ist das nur alle drei Monate möglich. Entscheiden sich die Trader für einen Mikrofinanzfonds, sollten sie auch immer die Konditionen für die Rückgabe der Fondsanteile im Fokus behalten.

Weiter zur Consorsbank: www.consorsbank.deInvestitionen bergen das Risiko von VerlustenDas sollten Anleger bei der Auswahl der Mikrofinanzfonds beachten

Mittlerweile gibt es unzählige Finanzfonds deutschland- und weltweit. Dadurch ist es für Anleger nicht immer ganz einfach, sich einen geeigneten Fonds für das Investment zu suchen. Wir haben wichtige Kriterien herausgesucht, nach denen Anleger mit deutlich mehr Sicherheit die Mikrofinanzfonds auswählen können.

Mittlerweile gibt es unzählige Finanzfonds deutschland- und weltweit. Dadurch ist es für Anleger nicht immer ganz einfach, sich einen geeigneten Fonds für das Investment zu suchen. Wir haben wichtige Kriterien herausgesucht, nach denen Anleger mit deutlich mehr Sicherheit die Mikrofinanzfonds auswählen können.

Kosten der Fonds variieren

Bevor die Anleger investieren, sollten sie die jährliche Performance und die Kosten prüfen. Wie die Erfahrungen zeigen, belaufen sich die jährlichen Kosten bei den Mikrofinanzfonds auf bis zu 2 Prozent. Vor allem der erhöhte Verwaltungsaufwand ist als Preistreiber ausschlaggebend. Das Geld wird global verliehen, was umfangreiche Prüfungen und einen größeren Verwaltungsaufwand mit sich bringen. Dadurch entstehen höheren Personalkosten, was bei anderen Fonds nicht der Fall ist. Angesichts der Wertsteigerung sind Kosten von 2 % ein enormer Betrag. Im Vergleich der Mikrofinanzfonds zeigt sich, dass im besten Fall jährlich nur eine Wertsteigerung von 3 Prozent erreicht wird. Durch die hohen Verwaltungskosten werden diese Renditen deutlich geschmälert.

Bei den Kosten genau hinschauen

Wer die Mikrofinanzfonds vergleicht, sieht hier die Angabe von TER, Total Expense Ratio, und freut sich über die Transparenz. Allerdings sollten Anleger hierbei beachten, dass damit nur Betriebskosten, Verwaltungsgebühren oder Gebühren für die Depotbank gemeint sind. Nicht enthalten ist der Ausgabeaufschlag, der einmalig berechnet wird. Er kann ebenfalls variieren und liegt erfahrungsgemäß zwischen ca. 2,5 Prozent und 3,0 Prozent.

Auswahlprinzip bei Mikrofinanzfonds beachten

Auch das Auswahlprinzip variiert bei den Fonds erfahrungsgemäß. Einige Fonds haben ein besonders umfangreiches Auswahlverfahren, was wiederum die Kosten in die Höhe treibt. Allerdings ist das Auswahlverfahren nicht bei allen Mikrofinanzfonds identisch. Die Mikrofinanzinstitute sind jedoch dazu verpflichtet, ihre Zinsen und deren Angemessenheit zu belegen und eine kompetente Betreuung nachzuweisen. Bevor die Anleger jedoch in Mikrofinanzfonds investieren, sollten sie genau darauf schauen, wie sich der Fonds zusammensetzt und vor allem, wie die Auswahl erfolgte. Hier spielt Transparenz eine wichtige Rolle. Auch dies ist ein Kriterium, auf das die Anleger achten sollten.

Auch das Auswahlprinzip variiert bei den Fonds erfahrungsgemäß. Einige Fonds haben ein besonders umfangreiches Auswahlverfahren, was wiederum die Kosten in die Höhe treibt. Allerdings ist das Auswahlverfahren nicht bei allen Mikrofinanzfonds identisch. Die Mikrofinanzinstitute sind jedoch dazu verpflichtet, ihre Zinsen und deren Angemessenheit zu belegen und eine kompetente Betreuung nachzuweisen. Bevor die Anleger jedoch in Mikrofinanzfonds investieren, sollten sie genau darauf schauen, wie sich der Fonds zusammensetzt und vor allem, wie die Auswahl erfolgte. Hier spielt Transparenz eine wichtige Rolle. Auch dies ist ein Kriterium, auf das die Anleger achten sollten.

Berichte der Mikrofinanzinstitute lesen

Anleger sollten sich mit den Berichten der Mikrofinanzinstitute auseinandersetzen, welche jährlich oder halbjährlich erstellt werden. Darin enthalten sind die Daten, an wen die Mikrofinanzfonds Darlehen vergeben haben. Auf diese Weise haben die Trader zumindest einen Anhaltspunkt, ob nachhaltig investiert wurde oder nicht. Hinsichtlich der Vollständigkeit gibt es jedoch bei den Berichten deutliche Unterschiede. So gibt es bei dem IIV Mikrofinanzfonds und der Dual Return Fund-Vision Microfinance auf der Website Monatsberichte. Wer jedoch in KCD Mikrofinanzfonds III investiert, erhält deutlich weniger Informationen. Es gibt keine verbindliche Regelung, wie oft Mikrofinanzinstitute über die Aktivitäten berichten müssen. Deshalb sollten die Trader nicht nur auf die Häufigkeit der Informationsfreigabe, sondern ebenso auf ihre Qualität achten.

Hinweis: Auch der Blick auf News kann weiterhelfen, um geeignete Mikrofinanzfonds zu finden. Häufig berichten Fachmedien über Fonds, die besonders gut performen oder vielversprechend für die Zukunft aussehen.

Weiter zur Consorsbank: www.consorsbank.deInvestitionen bergen das Risiko von VerlustenFazit: Mit Mikrofinanzfonds Hilfestellung geben und selbst Geld verdienen

Die Mikrofinanzfonds bilden seit 2017 eine eigene Fondskategorie in Deutschland. Sie sind natürlich rechtlichen Einschränkungen und Regularien unterlegen, sodass die Anleger ein gewisses Maß an Sicherheit haben. Zunächst waren die Mikrofinanzfonds vor allem für institutionelle Anleger interessant, mittlerweile sind sie ebenso für private Anleger zugänglich. Erfolgreiche Mikrofinanzfonds erzielen jährlich Renditen von bis zu 3 Prozent. Im Vergleich mit anderen Finanzinstrumenten eignen sich die Mikrokreditfonds vor allem für Trader, die stabile Renditen bevorzugen und nicht um jeden Preis die höchsten Renditen erzielen wollen. Aufgrund der geringen Volatilität zeigt sich, dass die Mikrofinanzfonds als vergleichsweise sicher gelten. Allerdings kann es durch die Währungsabsicherung zu Einbußen bei den Renditen kommen. Vor allem bei Fonds, die stark an den USD gebunden sind, ist dies häufig zu beobachten. Mit den Mikrofinanzfonds können die Anleger bereits mit wenig Kapital investieren und dennoch Renditen erzielen. Zusätzlich helfen sie mit ihrem Investment den Ärmsten der Armen zur Selbsthilfe, denn mit den Mikrofinanzfonds werden Darlehen für Schwellenländer finanziert.

Die Mikrofinanzfonds bilden seit 2017 eine eigene Fondskategorie in Deutschland. Sie sind natürlich rechtlichen Einschränkungen und Regularien unterlegen, sodass die Anleger ein gewisses Maß an Sicherheit haben. Zunächst waren die Mikrofinanzfonds vor allem für institutionelle Anleger interessant, mittlerweile sind sie ebenso für private Anleger zugänglich. Erfolgreiche Mikrofinanzfonds erzielen jährlich Renditen von bis zu 3 Prozent. Im Vergleich mit anderen Finanzinstrumenten eignen sich die Mikrokreditfonds vor allem für Trader, die stabile Renditen bevorzugen und nicht um jeden Preis die höchsten Renditen erzielen wollen. Aufgrund der geringen Volatilität zeigt sich, dass die Mikrofinanzfonds als vergleichsweise sicher gelten. Allerdings kann es durch die Währungsabsicherung zu Einbußen bei den Renditen kommen. Vor allem bei Fonds, die stark an den USD gebunden sind, ist dies häufig zu beobachten. Mit den Mikrofinanzfonds können die Anleger bereits mit wenig Kapital investieren und dennoch Renditen erzielen. Zusätzlich helfen sie mit ihrem Investment den Ärmsten der Armen zur Selbsthilfe, denn mit den Mikrofinanzfonds werden Darlehen für Schwellenländer finanziert.