Um den Handel mit CFD zu verstehen, gilt es die einzelnen Unterschiede zwischen Aktien, CFD und Optionen zu verstehen. Die Vor- und Nachteile von Aktien und Aktien-CFD zu verstehen. Jeder Anleger besitzt seine eigene Strategie. Wer langfristig anlegen möchte bevorzugt eher das Modell der „Aktien“ und der kurzfristige risikofreudige Anleger setzt auf Aktienoptionen oder „Aktien-CFD“.

Unterschied Aktien und Aktien-CFD

Der hauptsächliche Unterschied zwischen Aktien und CFD besteht darin, dass beim Aktienhandel der zugrunde gelegte Basiswert als Eigentum des Aktionärs fungiert. Hingegen beim CFD Handel wird lediglich nur auf den Aktienpreis spekuliert. Es wird nur ein Bruchteil des vollständigen Handelswertes aufgebracht. Jedoch wird die volle Exposure erreicht. Von einer Exposure wird gesprochen, wenn hohe Risiken vorhanden sind.

Der hauptsächliche Unterschied zwischen Aktien und CFD besteht darin, dass beim Aktienhandel der zugrunde gelegte Basiswert als Eigentum des Aktionärs fungiert. Hingegen beim CFD Handel wird lediglich nur auf den Aktienpreis spekuliert. Es wird nur ein Bruchteil des vollständigen Handelswertes aufgebracht. Jedoch wird die volle Exposure erreicht. Von einer Exposure wird gesprochen, wenn hohe Risiken vorhanden sind.

CFD werden auch Differenzkontrakte genannt (aus dem Englischen: contract of difference). Die Differenzkontrakte sprich CFD gehören zur Derivatengruppe. Es handelt sich um ein Finanzinstrument, welche zum einen zur Absicherung gegen Kursschwankungen fungiert, können jedoch andererseits spekulativ eingesetzt werden. Dann kann es jedoch zu einem Totalverlust kommen.

So funktionieren CFDs:

Ein Trader spekuliert bspw. auf eine Aufwärtsbewegung beim MDAX. Der Händler entscheidet sich für den Hebel 100 : 1. Investiert werden 1000 Euro auf einen steigenden Kurs des MDAX.

Durch die Hebelwirkung kann er jedoch Kapital von 100.000 Euro bewegen 100 x 100 Euro. Würde der MDAX um bspw. ein Prozentpunkt steigen, würde das einem Gewinn von 1000 Euro bedeuten. Würde der MDAX um einen Prozent verlieren, wäre es ein 100 % Verlust des Einsatzes.

Unterschied Aktien und CFD

CFD unterscheiden sich zu den Optionsscheinen:

CFD unterscheiden sich zu den Optionsscheinen:

- Optionen besitzen keine Emittentin

- CFDs haben Emittentinnent

Jegliche Produkte mit Emittentinnen stehen dem Risiko des Totalverlustes entgegen bspw. durch eine Insolvenz. Eine Emittentin ist ein wirtschaftlicher Begriff und steht für ein Unternehmen oder den Staat, welche Eigenkapital auf dem Finanzmarkt sich beschaffen.

Optionen besitzen keine Emittentin und können durch Emittentinnen nicht manipuliert werden. Die CFD besitzen Emittentinnen und somit findet ein direktes Handeln mit den Emittentinnen statt. Aus diesem Grunde sind es CFD. Das Wort an sich beinhaltet die direkte Verbindung mit den Emittentinnen. Somit wird bei CFD immer gegen die Bank gehandelt. Hierdurch sind die Kurse der CFD u.U. Manipulationen ausgesetzt.

CFD werden über CFD-Broker gehandelt. Es findet ein direktes Handeln mit dem CFD-Broker statt. Optionen hingegen werden an den Terminbörsen gehandelt. Optionen sind in den USA ein Standard im Handel. CFD sind in USA nicht erlaubt.

Die jeweiligen Vorteil- und Nachteile beim CFD und beim regulären Aktienhandel

Beide Möglichkeiten bieten Vorteile, die diversen Kursentwicklungen der Finanzmärkte für sich zu nutzen. CFD und Aktien können Teil des Depots werden. Um für sich zu klären, welche Möglichkeiten in Betracht kommen, sollten die jeweiligen Vorteile betrachtet werden.

Vorteile beim Aktienhandel

Das Risiko beschränkt sich auf den anfänglichen Aufwand. Die Aktiengesellschaft zahlt zumeist Dividenden aus. Die jährliche Dividendenausschüttung kann gering sein oder deutlich sichtbar je nach dem wie viele Aktion besessen werden. Für Anleger, welche ein größeres Volumen bereit sind für den Aktienkauf einzusetzen, sind Aktien mit Dividendenausschüttung interessant. Sie haben als Aktionär die Möglichkeit Ihr Stimmrecht auf der Aktionärshauptversammlung auszuüben. Sie können direkten Einfluss auf Unternehmensfragen nehmen.

Nachteile beim Aktienhandel

Sie handeln alleinig mit den Aktien. Höhere Ausgaben durch den vollen Wert der Aktie im voraus. Der Erfolg hängt von den steigenden Aktienpreisen ab. Gehandelt werden kann nur zu den geöffneten Börsen.

Vorteile beim CFD

Es wird mit unterschiedlichen Finanzinstrumenten wie Aktien, Forex, Rohstoffen und Indizes gehandelt. Gehandelt wird mit der Hebelwirkung für die Kapitalstreuung und um Gewinne zu steigern. Das Handeln ist rund um die Uhr möglich. Jeweilige Positionen werden angepasst, somit können Veränderungen durch Dividenden ausgeglichen werden. Es ist möglich „Short“ und „Long“ auf Marktentwicklungen einzugehen.

Es wird mit unterschiedlichen Finanzinstrumenten wie Aktien, Forex, Rohstoffen und Indizes gehandelt. Gehandelt wird mit der Hebelwirkung für die Kapitalstreuung und um Gewinne zu steigern. Das Handeln ist rund um die Uhr möglich. Jeweilige Positionen werden angepasst, somit können Veränderungen durch Dividenden ausgeglichen werden. Es ist möglich „Short“ und „Long“ auf Marktentwicklungen einzugehen.

Nachteile beim CFD

Die Gefahr besteht, dass die anfänglichen Einlagen Verlusten unterliegen, welche die anfänglichen Einlagen übersteigen

Anmerkung zu „Short“ und „Long“:

Short steht für kurz und Long für lang. Diese Begriffe werden in der Finanzwelt verwendet. Long steht in einer Handelsgesellschaft für die Käuferposition und Short für die Verkäuferposition. Für Aktien und Derivate wird der Begriff „Long“ verwendet, wenn der Aktieninhaber von der Wertsteigerung profitiert. Der Inhaber einer Shortposition spekuliert auf einen Aktien Leerverkauf bzw. auf einen fallenden Wert.

Richtiges Handeln mit CFD

Der CFD-Wert spiegelt den echten Wert über den CFD-Broker. Beispielsweise kann dies eine Aktie, ein Index, ein Rohstoff oder etwas anderes sein. Dieser Wert wirf direkt über einen CFD-Broker gehandelt. Gewinne können durch fallende oder steigende Kurse erzielt werden.

Der CFD-Wert spiegelt den echten Wert über den CFD-Broker. Beispielsweise kann dies eine Aktie, ein Index, ein Rohstoff oder etwas anderes sein. Dieser Wert wirf direkt über einen CFD-Broker gehandelt. Gewinne können durch fallende oder steigende Kurse erzielt werden.

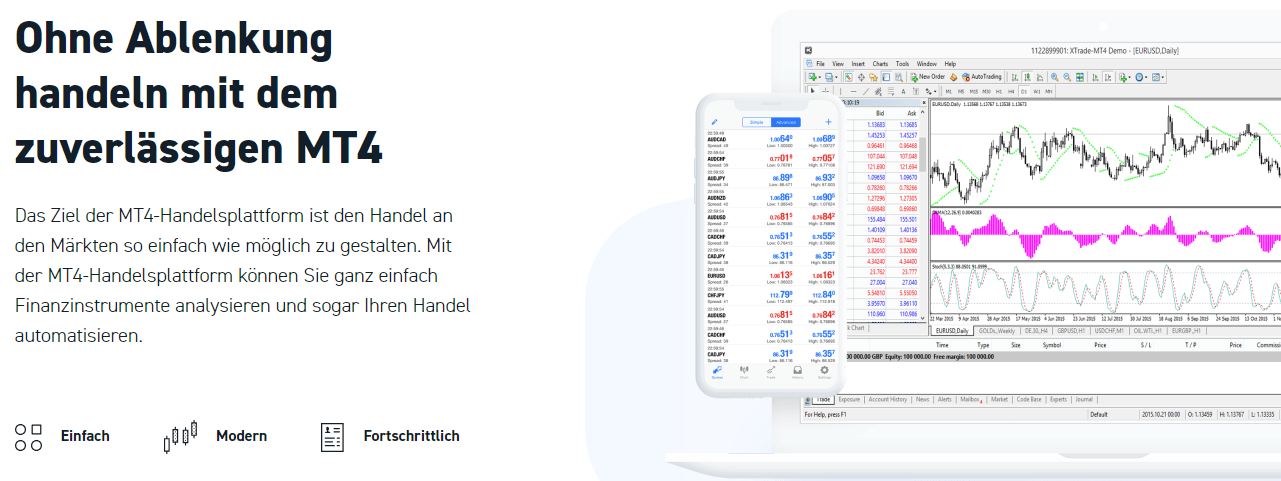

Das Traden mit CFD ist für nervenschwache Menschen kein geeignetes Instrument. Sich von Emotionen beim Traden leiten zu lassen, ist das Schlimmste was passieren kann. Es ist jedem anzuraten mit einer Demoversion das Traden erst einmal auszuprobieren, bevor es an das „echte Geld“ geht. CFD-Erfahrungen sollte erst einmal gesammelt werden ohne eigenes Geld.

CFD setzt eine Strategie voraus und unterscheidet sich vom normalen Aktienkauf. Diverse Aktien können in ein Depot gelegt werden und es bedarf keiner täglichen Kontrolle. Aktien werden in der Regel eher längerfristig ins Portfolio gelegt.

Nach dem Testen mit dem Demodepot geht es irgendwann aufs Echtgeldkonto. Es ist zu empfehlen sich feste Größen zum Traden zu deklarieren. Empfehlenswert ist zur besseren Übersicht die gleichen Größen zum Traden einzusetzen. Bei längeren Verlusten sollte mit weniger Geld gehandelt werden, bis sich der Tradingrhythmus verändert.

Das Verhältnis von Gewinn und Verlust sollte stimmig sein. Die Gewinne sollen immer doppelt so hoch ausfallen. Es nutzt nichts, wenn 50 % Gewinntrades zustande kommen und daneben 50 % Verlusttrades zustande kommen. Dieses Szenario kommt häufig vor. Die Verlusttrades sind höher als die Gewinntrades. Dies wird als psychisches Problem bezeichnet und kann nur durch eiserne Disziplin erlernt werden. Nervenschwache Menschen werden mit CFD kaum klar kommen.

Die goldene Regel lautet: „Gewinne laufen lassen und Verluste begrenzen.“

Stellen Sie fest, dass die gewünschte Strategie nicht funktioniert, sollten Sie die Strategie entsprechend wechseln. Die Strategie sollte stetig überdacht und analysiert werden.

Die Profis des CFD-Handels setzten Stop-Kurse ein. Sie sollten sich nicht besser fühlen als ein langjähriger und professioneller CFD-Trader. Dieser setzt zu jedem Trade einen Stop-Loss. Dies tut er letztlich aus psychischen Gründen. Somit begrenzt er seinen Verlust. Dies ist wichtig, denn wenn Sie keinen Stop Loss setzen, vertrösten sie sich stetig bei ihren Verlusten.

Um dies zu veranschaulichen, hier ein Beispiel:

Der Kurs läuft nicht in die gewünschte Richtung des CFD-Trades. Innerlich läuft bei Ihnen der Film ab, wenn Sie jetzt verkaufen machen Sie Verluste. Der Kurs dreht jetzt sicherlich und so wäre ich bei einem Verkauf nicht mehr dabei. Sie warten lieber ab. Der Kurs läuft weiter, aber gegen Sie. Die Verluste werden immer größer. Dies sind typische Anfängerfehler und so sollte unbedingt erst eine Demoversion installiert werden.

Der Kurs läuft nicht in die gewünschte Richtung des CFD-Trades. Innerlich läuft bei Ihnen der Film ab, wenn Sie jetzt verkaufen machen Sie Verluste. Der Kurs dreht jetzt sicherlich und so wäre ich bei einem Verkauf nicht mehr dabei. Sie warten lieber ab. Der Kurs läuft weiter, aber gegen Sie. Die Verluste werden immer größer. Dies sind typische Anfängerfehler und so sollte unbedingt erst eine Demoversion installiert werden.

Das Trading muss richtig erlernt werden. Fälschlicherweise gehen Anfänger davon aus, sie könnten sich von ihrem Gefühl leiten lassen. Traden ist nicht spekulieren. Es geht um eine Strategie, welche immer wieder überdacht und korrigiert werden muss. Gefühle haben beim CFD-Traden nichts verloren.

Der professionelle CFD-Trader setzt pro Trade zwischen 1 bis 3 % seines Kapitals. Im ersten Moment sieht dies wenig aus, aber angenommen es wird fünf mal hintereinander Verluste gemacht, so kann das Kapital schnell mal um 20 oder 25 % sich verkleinern. Um sich sozusagen wieder hochzuarbeiten wird ein deutlich prozentual höherer Gewinn notwendig werden.

Wenn Sie Anfänger sind empfehlen sich Bücher und Trading-Seminare. Schaffen Sie sich Fachwissen an. Das heißt nicht, dass Sie Strategien von Profis übernehmen sollen. Sie dürfen schon und sollen Ihre eigene Strategie entwickeln. Jedoch erfordert dies eine gesunde Basis mit entsprechendem Fachwissen.

Was ist die bessere Wahl: Aktien oder CFD

Mit Aktien CFD lässt sich mit kleinerem Geld schon Handeln. Es ist eine größere Summe gebunden. Mit Aktien an sich ist es ähnlich. Ein Portfolio lässt sich immer wieder aufstocken, doch ist es oftmals sinnvoller mit einer fünfstelligen Summe in Aktien zu investieren. Im Gegensatz zum CFD wird immer der volle Preis der Aktie sofort fällig.

Mit Aktien CFD lässt sich mit kleinerem Geld schon Handeln. Es ist eine größere Summe gebunden. Mit Aktien an sich ist es ähnlich. Ein Portfolio lässt sich immer wieder aufstocken, doch ist es oftmals sinnvoller mit einer fünfstelligen Summe in Aktien zu investieren. Im Gegensatz zum CFD wird immer der volle Preis der Aktie sofort fällig.

Mit 100 Euro zu traden ist möglich, auf Dauer jedoch nicht sinnvoll. Trotzdem ist dies im kleinen Bereich möglich und für den Beginn durchaus ratsam.

Der Aktienkauf kostet pro Ordner Gebühren. Diese Gebühren sind sehr unterschiedlich. Jede Hausbank bzw. Onlinebank hat ihre ganz eigene Gebührentabelle mit großen Unterschieden. Bei CFD und Aktien ist es durchaus möglich einen zweckgebundenen Kredit für den Handel zu erhalten. Von dieser Vorgehensweise ist jedoch bei beiden Methoden abzuraten. Zwar kommt es in der Regel bei Aktien selten zum Totalverlust, jedoch gibt es immer wieder Fälle, dass Aktien starken Schwankungen ausgesetzt sind. Bei den CFD ist es noch riskanter und es sollte nur das Geld eingesetzt werden, auf welches verzichtet werden kann.

Geld zu verwenden, was fürs tägliche Leben benötigt wird, davon ist dringend abzuraten.

Aktien werden in der Regel langfristig angelegt. Das Aktien-CFD bezieht sich auf einen kurzfristigeren Handel.

Fazit

Die Anlegeform in Aktien ist für den Personenkreis die bessere Wahl, welche die Aktien längerfristig halten möchten. Sich sozusagen damit schlafen legen und in einigen Jahren entsprechende Erträge erwirtschaftet haben. Zumal in der Regel jährlich die Dividendenzahlungen hinzu kommen.

Die Anlegeform in Aktien ist für den Personenkreis die bessere Wahl, welche die Aktien längerfristig halten möchten. Sich sozusagen damit schlafen legen und in einigen Jahren entsprechende Erträge erwirtschaftet haben. Zumal in der Regel jährlich die Dividendenzahlungen hinzu kommen.

Aktien-CFD sind für die nervenstärkeren Anleger gedacht. Für Anleger, welche bereit sind, sich eine entsprechende Strategie zuzulegen. Schon mit wenig Geld ist das Handeln mit Aktien-CFD möglich. Wichtig ist beim CFD, dass CDF-Broker mit börsenechten Kursen ausgewählt werden. Diese verdienen nur rein an den Gebühren.

Da das CFD ein gehebeltes Produkt ist, birgt es ein hohes Risiko. Es empfiehlt sich nur für erfahrende und spekulative Anleger. Für Neueinsteiger ins Aktiengeschäft ist dieses Produkt nicht zu empfehlen. Der risikofreudige und erfahrende Anleger kann kurzfristig durchaus satte Gewinn verbuchen. Sich diesbezüglich unabhängig beraten zu lassen ist auf jeden Fall ohne Erfahrungen ratsam.

Denn kurzfristige Anlegeerfolge bedeuten nicht, dass es in der Zukunft so weitergeht. Traden ist ein auf und ab. Die Gefahr ist groß, dass kurzfristige erste Erfolge ein Garant für Nachhaltigkeit bedeutet. Dem ist nicht so, zumal immer wieder die Strategie verändert werden sollte bzw. muss. Trading sind keine emotionalen Entscheidungen aus dem Bauchgefühl heraus.

CFD-Handel ist komplex und durch den hohen Hebel sind diese riskant. Seit Ende Mai 2019 sind die in Europa ansässigen CFD-Broker verpflichtet ihre Kunden zu warnen. Das Geld kann schnell verloren gehen. Ca. 80 % der Kleinanleger gehen in einen Verlust. Ein jeder Anleger sollte das System der CFDs erst einmal verstehen und mit den Funktionen vertraut sein. Es ist ein hohes Risiko sein Geld zu verlieren.

Darauf ist beim CFD-Traden zu achten:

Es kann durchaus zur sogenannten Nachschusspflicht beim Traden kommen. Die Nachschusspflicht kann auch „Margin Call“ genannt werden. Falls der hinterlegte Betrag (Margin) von den Kursverlusten aufgebraucht wurde und der Kurs läuft weiter, muss der Trader noch Geld hinterlegen bzw. nachschießen. Eine hohe Gefahr von unbegrenzten Verlusten steht im Raum. Dies kann soweit führen, dass das gesamte Kapital des Traderkontos aufgebraucht wird und der Trader noch mit seinem Privatvermögen haften würde.

Es kann durchaus zur sogenannten Nachschusspflicht beim Traden kommen. Die Nachschusspflicht kann auch „Margin Call“ genannt werden. Falls der hinterlegte Betrag (Margin) von den Kursverlusten aufgebraucht wurde und der Kurs läuft weiter, muss der Trader noch Geld hinterlegen bzw. nachschießen. Eine hohe Gefahr von unbegrenzten Verlusten steht im Raum. Dies kann soweit führen, dass das gesamte Kapital des Traderkontos aufgebraucht wird und der Trader noch mit seinem Privatvermögen haften würde.

Dies kann umgangen werden! Ein Trader von CFD sollte die komplette Funktionsweise verstehen. Es ist wichtig, sich über die entsprechenden Funktionsweisen beim CFD-Traden umfassend zu informieren und sich des hohen Risikos bewusst sein. Auf jeden Fall nur Kapital einsetzen, auf welches verzichtet werden kann. Dies gilt ebenso für den Handel mit Aktien. Auch Aktien unterliegen Kursschwankungen und es kann zu Verlusten kommen. Kein Kapital einsetzen, welches eventuell benötigt wird.

Beim CFD keinen extrem hohen Hebel einsetzen. Hoher Hebel bedeutet gleichzeitig ein höheres Risiko des Verlustes. Setzen Sie bei den Ordern die Zusätze von Stopp-Loss ein. Eröffnen Sie bei einem Broker nur ein CFD-Konto OHNE Nachschusspflicht.

Fazit: Aktien und CFD

Aktienhandel und Aktien-CFD sind von der Anlegestrategie sehr unterschiedlich. Aktien eigenen sich für ein langfristiges Investment und Aktien-CFD sind für risikofreudige Anleger für kurzfristige Anlageerfolge geeignet.

Aktienhandel und Aktien-CFD sind von der Anlegestrategie sehr unterschiedlich. Aktien eigenen sich für ein langfristiges Investment und Aktien-CFD sind für risikofreudige Anleger für kurzfristige Anlageerfolge geeignet.

Sie gehen auf Nummer sich bei einem CFD-Broker ohne Nachschusspflicht, so wird der Margin Call verhindert. Ohne Margin-Call ist der maximale Hebel jedoch deutlich begrenzter. Dies sollten Sie zur Vervollständigung ebenso wissen. Bspw. sind es dann nur 50 : 1. Für Anfänger des CFD-Tradens jedoch ein klarer Vorteil.

Informieren Sie sich umfassend, wenn Sie zu den risikobereiten Anlegern gehören.