„Erfahrung ist wie eine Laterne im Rücken. Sie beleuchtet immer nur das Stück des Weges, das wir bereits hinter uns haben“. Dieser Ausspruch wird Konfuzius zugeschrieben und was er sagt, leuchtet jedem ein. Das was gestern galt, muss heute nicht richtig sein. Das gilt auch und besonders für die Börse, doch trotzdem lohnt sich der Blick zurück auf den DAX Langzeitchart.

Jetzt zu eToro Ihr Kapital ist gefährdet. Es fallen weitere Gebühren an. Weitere Informationen finden Sie unter etoro.com/trading/fees.DAX Langzeitchart im Überblick

- DAX ist Performance Index

- DAX seit 1988

- Start mit 1.000 Punkten

- Rückrechnung bis ins 19. Jahrhundert

- Auch langjährige Zeiten ohne Gewinne

1. Die Geschichte des DAX

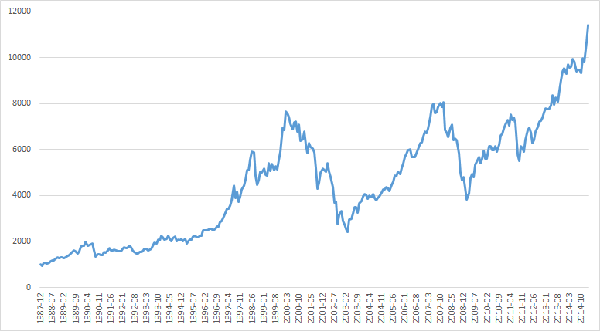

Kaum zu glauben, aber wahr: Der DAX wurde erstmals am 1. Juli 1988 veröffentlicht. Er startete damals mit 1163,52 Punkten, denn der 31. Dezember 1987 wurde als 1.000 Punkte definiert. Die meisten DAX Langzeitcharts reichen deshalb entweder bis zum 31. Dezember 1987 oder zum 1. Juli 1988 zurück.

Seitdem hat sich der Index stetig nach oben entwickelt, nur in wenigen Jahren gibt es abwärts. Wenn der DAX zurückging, dann aber deutlich, nach dem Platzen der Dotcom-Blase und dem Ausbruch der Finanzkrise ging es 70 beziehungsweise 60 Prozent runter.

Trotzdem zeigt ein Blick auf den Langzeit-Chart eine für Anleger beruhigendes Bild: Langfristig ging es bisher immer bergauf.

2. Wie wird der DAX berechnet?

Beim Start 1988 umfasste der DAX die 100 Aktien mit dem höchsten Börsenumsatz und dem höchsten Marktwert des Streubesitzes, also des Anteils, der sich nicht dauerhaft in den Händen von Großaktionären befindet. Seit der Abspaltung des MDAX 1996 umfasst er nur noch 30 Werte, darunter bekannte Namen wie Siemens, Allianz oder Bayer.

Der DAX wird aus der Entwicklung dieser 30 Werte berechnet. Vereinfacht gesagt ist seine Entwicklung die durchschnittliche Werteentwicklung der enthaltenen Aktien. Allerdings gehen nicht alle Wertpapiere mit dem gleichen Anteil ein, je höher der Wert des Streubesitzes, desto höher ist auch der Einfluss im DAX. So hat der Chemiekonzern Bayern ein Gewicht von 10,26 Prozent, Infineon Technologies dagegen nur von 1,29 Prozent.

Regelmäßig werden die DAX Unternehmen auf den Prüfstand gestellt, einzelne Firmen durch neue ersetzt, die bedeutender sind. MAN, Metro, MLP und andere Unternehmen mussten gehen, andere wie Nixdorf oder Mannesmann verschwanden aufgrund von Übernahmen. Sie wurden durch neue Firmen ersetzt, beispielsweise die Deutsche Telekom, SAP oder Infineon. Eine Besonderheit ist Lanxess, das Unternehmen wurde von der Bayer AG abgespalten, war aus buchungstechnischen Gründen deshalb für einen Tag Mitglied des DAX und ist seit 2012 ein „echtes“ Mitglied des DAX.

Die Aufnahme eines neuen Wertes verändert den Index zunächst nicht, nach der Änderung startet er wieder dort, wo er vorher geendet hat. Der DAX ändert sich also nicht, weil die Aktie eines neu aufgenommenen Unternehmens 25,34 statt 32,32 Euro kostet. Aber natürlich wirkt sich eine Änderung dadurch aus, dass die neue Aktie sich unter Umständen anders entwickelt als die herausgenommene.

3. Performance oder Kurs – Was zählt?

Der DAX, so wie er aus den Nachrichten bekannt ist, ist ein Performance-Index. Das bedeutet, dass die Zahlung von Dividenden oder sonstige Erträge den Index steigen lassen. Damit lässt sich nachverfolgen, wie viel ein Anleger verdient hätte, der zu einem bestimmten Zeitpunkt in den Index investiert und alle Erträge reinvestiert hätte.

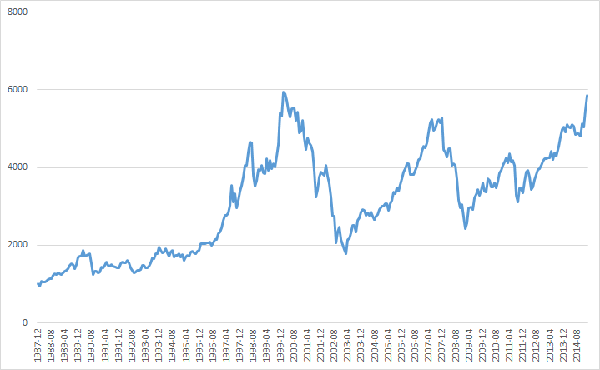

Deshalb lässt sich der DAX nur eingeschränkt mit dem FAZ-Index, dem Nikkei oder dem Dow Jones vergleichen, denn dabei handelt es sich um Kursindizes, die Dividenden nicht berücksichtigen. Allerdings gibt es den DAX auch als Kursindex. Der Wertzuwachs fällt dann logischerweise etwas geringer aus, am Anfang des Jahres 2015 lag der Kursindex immer noch unter den Werten des Jahres 2000. Erst im April 2015 wurde dieser alte Höchstwert übertroffen.

Der Performance-Index eignet sich besser, um den Erfolg eines Index zu messen, da er auch Dividenden mit berücksichtigt. Außerdem lassen verschiedene Zeiträume und verschiedene Indizes sich leichter vergleichen als bei einem Kursindex, weil alle Erträge der Aktionäre mit berücksichtigt werden.

Allerdings lässt sich ein Performance-Index nur mit anderen Performance-Indizes vergleichen. Für den Vergleich mit einem anderen Kursindex ist der DAX-Kursindex besser geeignet. Er ist auch aussagekräftiger, wenn es um die Frage geht, ob Aktien aktuell historisch gesehen besonders teuer sind. Außerdem liegen die Daten meist für längere Zeiträume vor, weil er einfacher zu erstellen ist als ein Performance-Index, bei dem man neben den Kursdaten auch Informationen über Dividenden benötigt.

4. Der DAX Langzeitchart

Auch wenn der DAX erst 1988 gestartet ist, mit verschiedenen Tricks lässt er sich weiter zurückrechnen. Die bekannteste Rückrechnung stammt von der Börsen-Zeitung. Diese nahm den Hardy-Index als Basis, der von 1959 bis 1980 erstellt und nach dem Untergang des Bankhauses Hardy ab 1981 von der Börsen-Zeitung als BZ-Index weitergeführt wurde. So lässt sich der Index bis 1959 zurückrechnen. Allerdings war der Hardy-Index ein reiner Kursindex, erst mit der Überführung in den BZ-Index wurde ein Performance-Index geschaffen. Somit ist DAX Langzeitchart Kursindex.

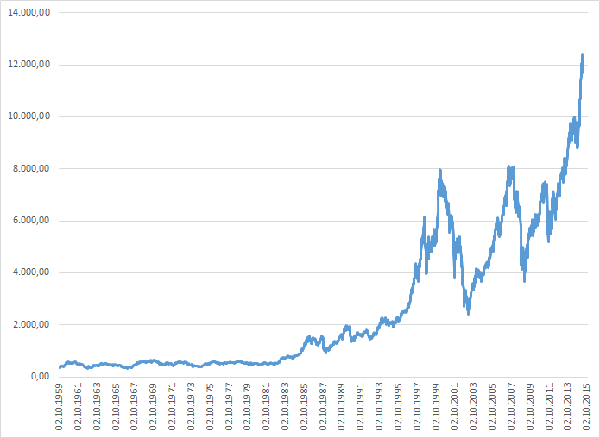

Noch weiter gehen andere Berechnungen zurück, die sich auf Daten des Statistischen Reichsamtes und später des Statistischen Bundesamtes stützen, einschließlich des ehemaligen Index des Deutschen Instituts für Konjunkturforschung (heute Deutsches Institut für Wirtschaftsforschung – DIW) lassen sich die Daten sogar bis 1840 rückrechnen.

Wer sich lange Zeitreihen ansieht, der kann den Eindruck bekommen, dass es mit dem DAX erst seit den 1980er Jahren richtig bergauf geht. Doch der Eindruck täuscht. Das liegt vor allem daran, dass bei einem niedrigen Index-Wert eine Änderung weniger auffällt. Liegt der DAX bei nur 400 Punkten, dann steigt der Index bei einem Plus von 5,0 Prozent nur um 20 Punkte, bei einem DAX von 4.000 Punkten bedeutet die gleiche prozentuale Zunahme 200 Punkte mehr.

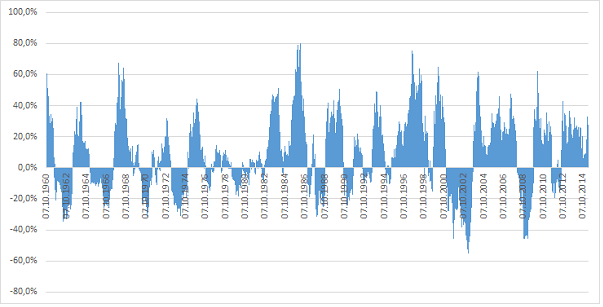

Betrachtet man die prozentuale Veränderung zum Vorjahr dann sieht man, dass es auch in den 1960er Jahren schon hohe Zuwächse gab. Aufschlussreicher ist aber ein 10-Jahres-Vergleich. Er zeigt, dass hohe Gewinne wie in den 1980er und 1990er Jahren langfristig nicht unbedingt selbstverständlich sind. Wer 1959 einstieg, der hatte zehn Jahre später mitunter mehr als 80 Prozent Gewinn gemacht. Doch wurde der Einstiegszeitpunkt verpasst, dann lag der Wert der Anlage mitunter deutlich im Minus. Vor allem die 1970er Jahre waren schlechte Aktienjahre. Immer neue Steuern und Regelungen sowie hohe Lohnabschlüsse drückten auf die Gewinne der Firmen und damit auf deren Aktienkurse.

Wer noch weiter zurückgeht, der sieht, dass es mitunter sogar Zeiträume gab, in denen über mehr als 30 Jahre hinweg die Kurse im Minus waren. Wer 1840 investierte, der war erst 1871 wieder im Plus. Wer in den Jahren 1843 bis 1845 investierte, der war sogar 40 Jahre später noch im Minus, wenn er nicht eines der Zwischenhoch genutzt und rechtzeitig verkauft hatte. 1872 war beispielsweise selbst ein 1844 angelegtes Depot, das dem Index entspricht, rund 25 Prozent im Plus.

Das ist aber der einzige Fall eines Verlustes über 40 Jahre und mehr, abgesehen von den zwei Weltkriegen. Denn die größte Gefahr für den Wert der Aktien ist ein verlorener Krieg. Wer 1917 in die Aktien des Index investiert und 1948 verkauft hätte, den hätten die beiden Niederlagen rund 90 Prozent seines Vermögens gekostet. Allerdings kamen Sparbuchbesitzer aufgrund der Inflation und der Währungsreformen noch schlechter weg. Außerdem bleibt bei dieser Betrachtung die Dividende außen vor. Die war damals aber oft höher, denn viele Aktionäre lebten von diesen Einnahmen. Weil der Verkauf von Papieren teuer war, hatten sie mehr Interesse an einer hohen Dividende als an Kurssteigerungen. Heute dagegen steht oft der Kurs im Vordergrund, viele Unternehmen zahlen wenig Dividende und investieren das Geld lieber in Aktienrückkäufe, um die Kurse zu erhöhen.

5. Das lässt sich aus dem DAX-Langzeitchart lernen

Der Blick zurück kann auch beim Anlegen in der Gegenwart einige nützliche Erkenntnisse liefern:

- Aktien mit solider langfristiger Rendite

- Kursgewinne wie in den 80er und 90er Jahren langfristig nicht die Regel

- Auch über lange Zeiträume sind Verluste möglich

- Diese Verluste lassen sich vermeiden, wenn rechtzeitig verkauft wird

6. Fazit

Der DAX Langzeitchart zeigt, dass hohe Kursgewinne von mehr als 100 Prozent in zehn Jahren langfristig nicht die Regel sind. Allerdings waren früher auch die Dividenden oft höher, so dass Anleger auch bei Kursverlusten Geld verdient haben. Wer mit Aktien seinen Ruhestand oder ein Haus finanzieren will, der sollte seine Gewinne ein oder mehrere Jahre vorher in Sicherheit bringen, wenn die Aktien gut stehen. Verluste haben über mehrere Jahrzehnte vor allem Anleger gemacht, die auf dem Höchststand eingestiegen sind. Dieses Risiko lässt sich mit einem Sparplan weitgehend umgehen.