Mit myPension wurde ein Unternehmen gegründet, das sich ausschließlich mit der Altersvorsorge beschäftigt. Immer mehr Menschen machen sich Gedanken darüber, wie sie im Alter finanziell dastehen werden. Die gesetzliche Rentenversicherung mag zwar noch immer einen Rückhalt bieten, wie lange dieser Rückhalt aber noch funktioniert, ist umstritten. Der Anbieter myPension setzt genau an diesem Punkt an und bietet für seine Kunden die Möglichkeit, sich selbst um die Altersvorsorge zu kümmern. Dies passiert auf Basis der Investition in ETFs, die als sehr renditestark gelten. Wie gut das Konzept von myPension funktioniert und welche Kosten auf die Kunden zukommen, wird hier beschrieben.

Weiter zu MYPENSION: www.mypension.deInvestitionen bergen das Risiko von Verlusten

1. Die Vor- und Nachteile von myPension

- Anlage über ETFs

- Wenig anfallende Kosten durch Online-Angebot

- Steuerbegünstigung

- Kontakt ausschließlich online möglich

- minimales Restrisiko durch ETFs

Wir haben einen myPension Test durchgeführt und möchten unseren Lesern auf der einen Seite aufzeigen, wie es funktioniert. Gleichzeitig wollen wir dafür sorgen, dass es einen objektiven Blick auf das Angebot gibt. Bei der Altersvorsorge gibt es so viele verschiedene Angebote, dass hier nicht selten mehr investiert wird, als am Ende herauskommt. Versprechen für eine optimale Rendite locken die Kunden. Die Sicherheit der Geldanlage rückt dabei in den Hintergrund. Daher ist es wichtig, das Angebot von myPension genau unter die Lupe zu nehmen und dann zu entscheiden, ob es zu den eigenen Vorstellungen passt.

Wir haben einen myPension Test durchgeführt und möchten unseren Lesern auf der einen Seite aufzeigen, wie es funktioniert. Gleichzeitig wollen wir dafür sorgen, dass es einen objektiven Blick auf das Angebot gibt. Bei der Altersvorsorge gibt es so viele verschiedene Angebote, dass hier nicht selten mehr investiert wird, als am Ende herauskommt. Versprechen für eine optimale Rendite locken die Kunden. Die Sicherheit der Geldanlage rückt dabei in den Hintergrund. Daher ist es wichtig, das Angebot von myPension genau unter die Lupe zu nehmen und dann zu entscheiden, ob es zu den eigenen Vorstellungen passt.

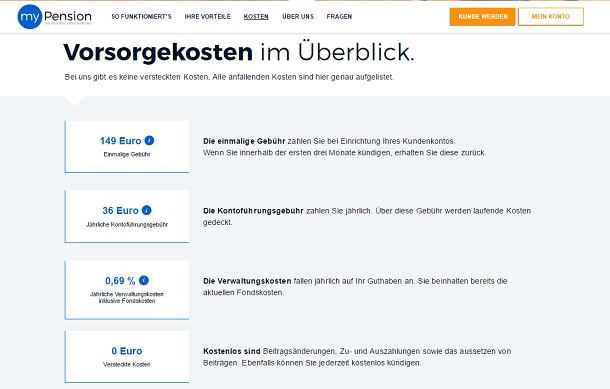

2. Die Konditionen und Gebühren im Überblick

- Einmalige Gebühr für die Kontoeinrichtung in Höhe von 149 Euro

- Kontoführungsgebühr von 36 Euro fällt einmal im Jahr an

- Verwaltungskosten werden anteilig am Guthaben berechnet mit 0,69%

- Änderungen bei den Beiträgen sowie Auszahlungen oder separate Einzahlungen sind kostenfrei

3. Einlagensicherung bei myPension

Die Sicherheit spielt natürlich gerade bei der Altersvorsorge eine wichtige Rolle. Wer Geld für das Alter anlegt, um während der Rente seinen Lebensstandard nicht verändern zu müssen, der braucht den Blick auf die Sicherheit bei der Geldanlage. Da bei myPension sollte immer bedacht werden, dass es sich hier um verändernde Wertpapiere handelt und es daher durchaus möglich ist, Geld zu verlieren. Dafür wird jedoch auch eine recht hohe Rendite geboten. Doch wie sieht es mit der allgemeinen Sicherheit aus? Eine klassische Einlagensicherung gibt es bei myPension so nicht. Das Guthaben wird durch den Versicherungspartner myLife geführt. Anders als bei einer klassischen Bank oder einem Broker greift die gesetzliche Einlagensicherung nicht. Dennoch gibt myPension an, dass die Kundengelder von einer möglichen Insolvenz durch myLife unberührt bleiben. Sollte es soweit kommen, wird das Guthaben auf einen anderen Anbieter weitergeleitet. Hier werden die Kunden natürlich informiert, immerhin geht es um ihr Geld. Auch bei einer Umlage auf einen anderen Anbieter ist es so, dass die Erträge und die Vorteile bei der Steuer erhalten bleiben. Angegeben durch myPension heißt dies also: Kommt es zu einer Insolvenz, braucht sich um das Geld keine Sorgen gemacht werden.

Die Sicherheit spielt natürlich gerade bei der Altersvorsorge eine wichtige Rolle. Wer Geld für das Alter anlegt, um während der Rente seinen Lebensstandard nicht verändern zu müssen, der braucht den Blick auf die Sicherheit bei der Geldanlage. Da bei myPension sollte immer bedacht werden, dass es sich hier um verändernde Wertpapiere handelt und es daher durchaus möglich ist, Geld zu verlieren. Dafür wird jedoch auch eine recht hohe Rendite geboten. Doch wie sieht es mit der allgemeinen Sicherheit aus? Eine klassische Einlagensicherung gibt es bei myPension so nicht. Das Guthaben wird durch den Versicherungspartner myLife geführt. Anders als bei einer klassischen Bank oder einem Broker greift die gesetzliche Einlagensicherung nicht. Dennoch gibt myPension an, dass die Kundengelder von einer möglichen Insolvenz durch myLife unberührt bleiben. Sollte es soweit kommen, wird das Guthaben auf einen anderen Anbieter weitergeleitet. Hier werden die Kunden natürlich informiert, immerhin geht es um ihr Geld. Auch bei einer Umlage auf einen anderen Anbieter ist es so, dass die Erträge und die Vorteile bei der Steuer erhalten bleiben. Angegeben durch myPension heißt dies also: Kommt es zu einer Insolvenz, braucht sich um das Geld keine Sorgen gemacht werden.

Die absolute Sicherheit bei der Geldanlage haben Anleger tatsächlich nur beim Tagesgeld, dem Festgeld oder auch dem klassischen Sparkonto. Diese Sicherheit wird aber durch niedrige Zinsen bezahlt. Wer eine höhere Rendite auf Dauer haben möchte, der muss ein wenig Risiko eingehen. Durch die Einlage in ETFs besteht bei myPension auf jeden Fall ein Risiko. Das gilt aber nicht für die Kundengelder an sich. Diese werden durch eine Versicherung verwaltet und bleiben bei einer Insolvenz unangetastet.

Weiter zu MYPENSION: www.mypension.deInvestitionen bergen das Risiko von Verlusten

4. Unsere myPension Erfahrungen im Detail

Wir haben uns viel Zeit genommen mit der Untersuchung der Angebote von myPension und waren durchaus gespannt auf die Ergebnisse. Wohl jeder sucht nach der Eier legenden Wollmilchsau in Bezug auf die Altersvorsorge, denn natürlich werden sich Gedanken darüber gemacht, wie sich alles entwickelt im Alter. Durch die vielen Versprechen, die von den Anbietern gemacht werden, ist aber auch eine gewisse Vorsicht die Grundlage der Suche. Bei myPension haben wir daher genau geschaut, was geboten wird und wie die Altersvorsorge hier geplant ist. Das Unternehmen selbst gibt an, das Ziel zu haben, die Altersvorsorge wieder in die Hände der Menschen zu legen, für die sie auch bestimmt ist. So wird mit einem wissenschaftlich entwickelten Portfolio geworben, das eine hohe Rendite bei möglichst geringen Risiken zu bieten hat. Die Höhe der Einzahlung wird selbst bestimmt, die Entnahme von Geld ist jederzeit möglich. Das ist natürlich erst einmal ein Vorteil, den meist ist es fast unmöglich, wieder an das Geld zu kommen, das einmal in eine Altersvorsorge investiert wurde, wenn man das Ende der Laufzeit noch nicht erreicht hat.

Wir haben uns viel Zeit genommen mit der Untersuchung der Angebote von myPension und waren durchaus gespannt auf die Ergebnisse. Wohl jeder sucht nach der Eier legenden Wollmilchsau in Bezug auf die Altersvorsorge, denn natürlich werden sich Gedanken darüber gemacht, wie sich alles entwickelt im Alter. Durch die vielen Versprechen, die von den Anbietern gemacht werden, ist aber auch eine gewisse Vorsicht die Grundlage der Suche. Bei myPension haben wir daher genau geschaut, was geboten wird und wie die Altersvorsorge hier geplant ist. Das Unternehmen selbst gibt an, das Ziel zu haben, die Altersvorsorge wieder in die Hände der Menschen zu legen, für die sie auch bestimmt ist. So wird mit einem wissenschaftlich entwickelten Portfolio geworben, das eine hohe Rendite bei möglichst geringen Risiken zu bieten hat. Die Höhe der Einzahlung wird selbst bestimmt, die Entnahme von Geld ist jederzeit möglich. Das ist natürlich erst einmal ein Vorteil, den meist ist es fast unmöglich, wieder an das Geld zu kommen, das einmal in eine Altersvorsorge investiert wurde, wenn man das Ende der Laufzeit noch nicht erreicht hat.

Der Ablauf bei myPension ist in drei Bereiche unterteilt:

-

- Die Einrichtung des Kontos

Es wird durch myPension erst einmal eine Einschätzung darüber durchgeführt, welcher Betrag zum Ansparen empfohlen wird. Auf dieser Basis macht der Anbieter ein Angebot. Dann kann das Konto eröffnet werden. Es ist ein Vorsorgekonto für eine fondsgebundene Rentenversicherung. Der Sparbetrag kommt auf dieses Konto und wird im Portfolio angelegt.

-

- Die Ansparphase

Es folgt die Ansparphase, die notwendig ist, damit ein gewisser Betrag für die Rente angespart wird. Für diese Zeit liegt das Geld im Portfolio und kann wachsen. Wenn die Phase beginnt, wird in Aktien investiert, damit direkt eine hohe Rendite eingefahren werden kann. Mit zunehmendem Alter wechselt das Portfolio immer mehr in festverzinsliche Anleihen, damit das Risiko der Anlage minimiert wird. Die Umschichtung wird in einem Rhythmus von einem viertel Jahr durchgeführt und ist kostenfrei. Der Nutzer kann jederzeit einen Blick auf sein Konto werfen und schauen, wie sich alles entwickelt.

-

- Die Rente

Wenn die Rentenzeit dann erreicht ist, kann das Guthaben in eine Rente umgewandelt werden. Es handelt sich um garantierte Rentenzahlungen, die auch als Einmalzahlung genutzt werden können.

Auf den ersten Blick ist das Angebot von myPension durchaus übersichtlich gestaltet und wirkt interessant. Die Einrichtung vom Konto erfolgt schnell, die Ansparphase kann dann ohne weitere Einwirkung durchgeführt werden. Wann der Renteneintritt ist, bestimmt der Anleger. Möglich ist eine Auszahlung ab 62 Jahren.

Weiter zu MYPENSION: www.mypension.deInvestitionen bergen das Risiko von Verlusten

5. Der myPension Erfahrungsbericht – Gebühren und Konditionen

Bei einer Versicherung für die Altersvorsorge fallen immer Kosten an, das kann man drehen und wenden, wie man möchte. Doch die Höhe der Kosten sowie die Konditionen sollten sich die Waage halten. Wichtig ist, dass für den Anleger immer ein Vorteil zu sehen ist. Daher haben wir einen genauen Blick auf die Gebühren und Konditionen bei myPension geworfen und diese unter die Lupe genommen. Die wohl höchste Gebühr ist die Zahlung bei der Einrichtung vom Kundenkonto. Hier müssen Kunden einen Betrag in Höhe von 149 Euro entrichten. Das klingt viel und ist es am Anfang sicher auch. Allerdings zeigt sich im myPension Test, dass es andere Anbieter mit höheren Gebühren gibt.

Bei einer Versicherung für die Altersvorsorge fallen immer Kosten an, das kann man drehen und wenden, wie man möchte. Doch die Höhe der Kosten sowie die Konditionen sollten sich die Waage halten. Wichtig ist, dass für den Anleger immer ein Vorteil zu sehen ist. Daher haben wir einen genauen Blick auf die Gebühren und Konditionen bei myPension geworfen und diese unter die Lupe genommen. Die wohl höchste Gebühr ist die Zahlung bei der Einrichtung vom Kundenkonto. Hier müssen Kunden einen Betrag in Höhe von 149 Euro entrichten. Das klingt viel und ist es am Anfang sicher auch. Allerdings zeigt sich im myPension Test, dass es andere Anbieter mit höheren Gebühren gibt.

Eine jährliche Kontoführungsgebühr fällt ebenfalls an. Einmal pro Jahr müssen 36 Euro gezahlt werde. Die Gebühren selbst werden über die laufenden Kosten abgedeckt. Sie bleibt über die ganze Laufzeit hinweg gleich. Schließlich gibt es noch die Verwaltungskosten. Diese liegen bei 0,69% pro Jahr, die vom Guthaben abgezogen werden. ETFs sind besonders günstige Fonds, dadurch können die Verwaltungskosten relativ gering gehalten werden. Dennoch müssen sie mit einberechnet werden, damit die richtige Rendite abgeschätzt werden kann.

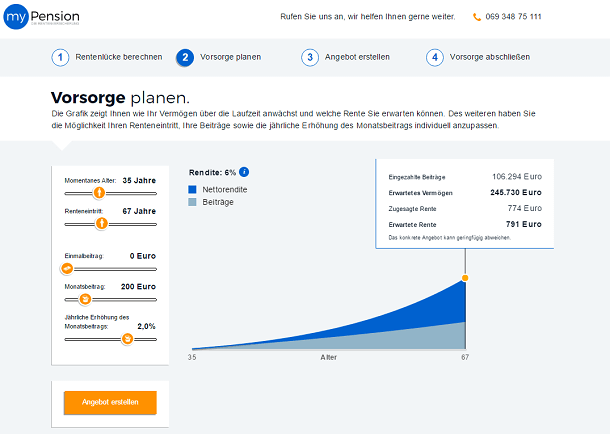

Auf der Webseite von myPension wird bei einer Beispielrechnung gezeigt, was die Kosten für eine Effektivkostenquote ergeben. Diese liegt bei 0,83%, gerechnet auf einen monatlichen Beitrag von 200 Euro sowie eine Laufzeit von 20 Jahren. Die Quote kann also variieren.

Auf der Webseite von myPension wird bei einer Beispielrechnung gezeigt, was die Kosten für eine Effektivkostenquote ergeben. Diese liegt bei 0,83%, gerechnet auf einen monatlichen Beitrag von 200 Euro sowie eine Laufzeit von 20 Jahren. Die Quote kann also variieren.

Interessant ist nun noch ein Blick auf die Rendite, die bei myPension angeboten wird. Die Brutto-Anlagerendite bei myPension wird mit 6% p.a. angegeben. Das ist durchaus ein sehr hoher Ansatz und daher ist es interessant zu wissen, wie der Anbieter auf diese Rendite kommt. Auf der Webseite gibt es dazu eine Informationen. Hier wird angegeben, dass die Basis die Weltindex MSCI World Rendite von rund 8% ist. Das ist der Durchschnitt aus der historischen Entwicklung. Bei einem Blick auf die Entwicklung der letzten 30 Jahre lag die Rendite nie unter 6%, daher wird sie auch bei myPension in dieser Höhe angegeben.

Der Vergleich von Kosten und Konditionen bei myPension fällt durchaus positiv aus, auch wenn die Kosten auf den ersten Blick erst einmal recht hoch wirken. Grundsätzlich ist zu bedenken, dass es sich hier um einen Vergleich mit anderern Versicherern handelt, die eine Altersvorsorge anbieten. Die Altersvorsorge kann natürlich günstiger sein, wenn sich der Anleger selbst um einen ETF kümmert.

6. Die Anlagestrategie

Bei myPension wird auf die Anlage in ETFs gesetzt. Es handelt sich hierbei um passive Fonds, bei denen das Management keinen Einfluss auf die Zusammensetzung von diesen hat. Es wird lediglich ein Index abgebildet und durch eine stetige Wiederanlage sowie durch die Dividenden immer wieder investiert. Dadurch sind ETFs passiv und haben sehr niedrige Kosten. Machen Sie auch einen eigenen Vergleich anhand der DeGiro ETF Kosten. Ein Garantiezins wird durch myPension nicht zur Verfügung gestellt. Dieser kann nur mit einer eher konservativen Anlagestrategie gewährleistet werden. Zudem ist zu bedenken, dass Gewinn, der über diesem Zins liegt, nicht allein dem Anleger zugute kommt. Das ist bei myPension anders, hier werden die Erträge immer auf das Konto des Anlegers gezahlt und er kann selbst bestimmen, was mit dem Guthaben passiert.

Bei myPension wird auf die Anlage in ETFs gesetzt. Es handelt sich hierbei um passive Fonds, bei denen das Management keinen Einfluss auf die Zusammensetzung von diesen hat. Es wird lediglich ein Index abgebildet und durch eine stetige Wiederanlage sowie durch die Dividenden immer wieder investiert. Dadurch sind ETFs passiv und haben sehr niedrige Kosten. Machen Sie auch einen eigenen Vergleich anhand der DeGiro ETF Kosten. Ein Garantiezins wird durch myPension nicht zur Verfügung gestellt. Dieser kann nur mit einer eher konservativen Anlagestrategie gewährleistet werden. Zudem ist zu bedenken, dass Gewinn, der über diesem Zins liegt, nicht allein dem Anleger zugute kommt. Das ist bei myPension anders, hier werden die Erträge immer auf das Konto des Anlegers gezahlt und er kann selbst bestimmen, was mit dem Guthaben passiert.

In den ersten Jahren der Ansparphase liegt der Fokus stark auf den ETFs. Es sollen möglichst hohe Zinsen generiert werden. Wenn der Anleger schon länger ein Konto bei myPension hat, wird immer weiter umgeschichtet auf die sogenannten festverzinsten Wertpapiere. Hier geht es dann mehr in Richtung Sicherheit. So soll eine gute Rente gewährleistet werden.

Die Strategie von myPension basiert auf der Idee, in den ersten Jahren mit ETFs einen schnellen Anstieg des Guthabens zu generieren und es später in Bezug auf die Sicherheit umzuschichten.

Weiter zu MYPENSION: www.mypension.deInvestitionen bergen das Risiko von Verlusten

7. Die Höhe der Anlage bei myPension

Damit ein Vorsorgekonto eingerichtet werden kann, wird bei myPension erst einmal die Rentenlücke berechnet. Hierfür gibt es auf der Webseite einen Rechner. Über diesen Rechner soll herausgefunden werden, welcher monatliche Betrag zum Ansparen möglich ist, um später mindestens 80% des Nettoeinkommens als Rente zu erhalten. Mit angerechnet werden die gesetzliche Rentenversicherung und auch eine mögliche Zusatzversicherung durch den Arbeitgeber. MyPension braucht dafür Angaben zum Alter sowie zum monatlichen Nettoeinkommen. Allerdings ist hier das Problem, dass Selbstständige, die nicht in die gesetzliche Rentenversicherung einzahlen, auf Basis dieser Berechnung nicht unbedingt den Betrag herausbekommen, den sie sich später für die Rente wünschen. Hier müsste die Anlage dann individuell angepasst werden. Eine allgemeine Aussage zur Anlagehöhe bei myPension kann also nicht getroffen werden. Fakt ist aber, dass der Anbieter damit wirbt, die Einlage immer wieder anpassen zu können. Wer also beispielsweise über einige Monate mal mehr oder mal weniger einzahlen möchte, der kann das kostenfrei machen.

Damit ein Vorsorgekonto eingerichtet werden kann, wird bei myPension erst einmal die Rentenlücke berechnet. Hierfür gibt es auf der Webseite einen Rechner. Über diesen Rechner soll herausgefunden werden, welcher monatliche Betrag zum Ansparen möglich ist, um später mindestens 80% des Nettoeinkommens als Rente zu erhalten. Mit angerechnet werden die gesetzliche Rentenversicherung und auch eine mögliche Zusatzversicherung durch den Arbeitgeber. MyPension braucht dafür Angaben zum Alter sowie zum monatlichen Nettoeinkommen. Allerdings ist hier das Problem, dass Selbstständige, die nicht in die gesetzliche Rentenversicherung einzahlen, auf Basis dieser Berechnung nicht unbedingt den Betrag herausbekommen, den sie sich später für die Rente wünschen. Hier müsste die Anlage dann individuell angepasst werden. Eine allgemeine Aussage zur Anlagehöhe bei myPension kann also nicht getroffen werden. Fakt ist aber, dass der Anbieter damit wirbt, die Einlage immer wieder anpassen zu können. Wer also beispielsweise über einige Monate mal mehr oder mal weniger einzahlen möchte, der kann das kostenfrei machen.

Bei der Höhe der Anlage, die durch myPension empfohlen wird, gibt es keine allgemeingültige Angabe. Stattdessen wird mit einem Rechner der individuelle Betrag für jeden Kunden zur Verfügung gestellt und dieser kann dann später noch angepasst werden. Das Angebot von myPension basiert aber erst einmal auf der berechneten Rentenlücke.

8. Meinungen zu myPension in der Presse

Auch wenn es sich bei myPension noch um einen relativ jungen Anbieter handelt, so gibt es dennoch bereits einige Meinungen in der Presse zu dem Fintech-Unternehmen. Die Webseite deutsche-startups.de hat beispielsweise ein Interview mit dem Gründer geführt und auf dieser Basis für die Nutzer zusammengestellt, was das Unternehmen für Vorteile mit sich bringt. Teilweise wird myPension sogar schon als eine Revolution auf dem Markt der Altersvorsorge gesehen. Bisher halten sich die Meinungen in der Presse aber noch im Rahmen. Das wird sich vermutlich ändern, wenn der Anbieter sich am Markt etabliert hat, erste Kundenmeinungen laut werden und noch mehr Tests durchgeführt wurden. Grundsätzlich ist es natürlich immer von Vorteil, über die Presse zumindest eine Richtung zu bekommen, ob ein Anbieter punkten kann. Selbst Erfahrungen zu machen ist aber ebenfalls nie verkehrt.

Auch wenn es sich bei myPension noch um einen relativ jungen Anbieter handelt, so gibt es dennoch bereits einige Meinungen in der Presse zu dem Fintech-Unternehmen. Die Webseite deutsche-startups.de hat beispielsweise ein Interview mit dem Gründer geführt und auf dieser Basis für die Nutzer zusammengestellt, was das Unternehmen für Vorteile mit sich bringt. Teilweise wird myPension sogar schon als eine Revolution auf dem Markt der Altersvorsorge gesehen. Bisher halten sich die Meinungen in der Presse aber noch im Rahmen. Das wird sich vermutlich ändern, wenn der Anbieter sich am Markt etabliert hat, erste Kundenmeinungen laut werden und noch mehr Tests durchgeführt wurden. Grundsätzlich ist es natürlich immer von Vorteil, über die Presse zumindest eine Richtung zu bekommen, ob ein Anbieter punkten kann. Selbst Erfahrungen zu machen ist aber ebenfalls nie verkehrt.

Auch wenn die Meinungen in der Presse noch übersichtlich gehalten sind, so können wir in unserem Test durchaus schon einige positive Punkte benennen, die jedoch nur auf einer kurzen Testphase beruhen. Inwieweit sich die Anlage bei myPension auch rentiert, lässt sich erst nach der Ansparphase sagen. Da das Unternehmen aber noch sehr jung ist, gibt es hier noch keine Langzeitstudien dazu.

Weiter zu MYPENSION: www.mypension.deInvestitionen bergen das Risiko von Verlusten

9. Fragen und Antworten zu myPension

Wie hoch ist die Mindesteinzahlung bei myPension?

Mit Hilfe von einem Rechner wird die Rentenlücke berechnet und auf Basis dieser dann der Betrag festgelegt, der für den Kunden einen hohen Nutzen mit sich bringt. Einen Mindestbetrag oder auch einen Höchstbetrag gibt es nicht. Jeder Kunde erhält ein individuelles Angebot, auf dessen Basis sich dann entschieden werden kann, ob ein Konto eröffnet werden soll.

Mit Hilfe von einem Rechner wird die Rentenlücke berechnet und auf Basis dieser dann der Betrag festgelegt, der für den Kunden einen hohen Nutzen mit sich bringt. Einen Mindestbetrag oder auch einen Höchstbetrag gibt es nicht. Jeder Kunde erhält ein individuelles Angebot, auf dessen Basis sich dann entschieden werden kann, ob ein Konto eröffnet werden soll.

Gibt es die Möglichkeit des Totalverlustes?

Auch bei ETFs besteht natürlich die Möglichkeit, dass ein Totalverlust eintritt, diese Möglichkeit ist jedoch sehr gering. Durch die erhöhte Anzahl an Investitionen, die in einem ETF verstreut getätigt werden, wird das Risiko minimiert. Der Anbieter gibt an, bei einem minimalen Risiko die höchstmögliche Rendite zu erzielen. Verluste sind aber immer möglich.

Kann ich jederzeit Ein- und Auszahlungen vornehmen?

Ja, einer der wohl größten Vorteile bei myPension im Vergleich zur klassischen Rentenversicherung ist die Möglichkeit, jederzeit eine Einzahlung oder eine Auszahlung tätigen zu können. Wer Geld braucht, der kann sich einen Teil auszahlen lassen. Wer gerade etwas übrig hat, das in die Altersvorsorge investiert werden soll, überweist dies auf sein Versorgungskonto. Alle diese Handlungen sind kostenfrei möglich.

Wie steht es um eine Einlagensicherung?

Das Geld der Anleger wird durch eine Versicherung geführt und wenn diese in Insolvenz geht, dann bleibt das Geld davon unberührt. Es kann einfach an einen anderen Versicherer übertragen werden, der es weiterführt.

Was sind die Steuervorteile?

Immer wieder wird mit den besonderen Steuervorteilen geworben, die es bei myPension gibt. Interessant ist hier natürlich die Frage, welche dies sind. So werden in der Anfangsphase beispielsweise die Erträge gar nicht versteuert. Normalerweise fällt auf die Erträge eine Abgeltungssteuer in Höhe von 25% an, bei der ein Soli noch nicht einberechnet ist. Die Versteuerung erfolgt erst bei Eintritt der Rente. Wird sich für eine komplette Auszahlung entscheiden, dann werden die Erträge zur Hälfte mit dem persönlichen Satz versteuert. Dafür muss der Vertrag allerdings 12 Jahre gelaufen sein und der Empfänger muss nachweislich mindestens 62 Jahre als sein. Bei einer lebenslangen monatlichen Auszahlung erfolgt die Versteuerung von einem geringen Teil der Rente.

Immer wieder wird mit den besonderen Steuervorteilen geworben, die es bei myPension gibt. Interessant ist hier natürlich die Frage, welche dies sind. So werden in der Anfangsphase beispielsweise die Erträge gar nicht versteuert. Normalerweise fällt auf die Erträge eine Abgeltungssteuer in Höhe von 25% an, bei der ein Soli noch nicht einberechnet ist. Die Versteuerung erfolgt erst bei Eintritt der Rente. Wird sich für eine komplette Auszahlung entscheiden, dann werden die Erträge zur Hälfte mit dem persönlichen Satz versteuert. Dafür muss der Vertrag allerdings 12 Jahre gelaufen sein und der Empfänger muss nachweislich mindestens 62 Jahre als sein. Bei einer lebenslangen monatlichen Auszahlung erfolgt die Versteuerung von einem geringen Teil der Rente.

Wer bekommt die Ersparnisse bei einem Todesfall?

Natürlich kann immer der traurige Fall eintreten, dass der Kunde verstirbt. In diesem Fall ist es so, dass die Hinterbliebenen das angesparte Guthaben erhalten, wenn der Tod vor dem Rentenbeginn eintritt. Kommt es nach dem Rentenbeginn zum Todesfall, gibt es verschiedene Möglichkeiten. Es kann zwischen einer Restkapitalabfindung oder einer Rentengarantiezeit von 10 Jahren gewählt werden.

Wird der Vertrag bei myPension gekündigt, erfolgt eine Auszahlung des Guthabens. Es kann sein, dass die Steuervorteile dann jedoch nicht in Anspruch genommen werden können.

10. Fazit des Testberichts

Bei myPension handelt es sich um einen interessanten Weg, um für das Alter vorzusorgen. Der Anbieter setzt auf eine einfach aufgebaute und übersichtliche Webseite und bietet eine ansehnliche Rendite. Auch die Flexibilität ist hier gegeben, was oft bei einer Altersvorsorge nicht der Fall ist. Damit haben die Kunden die Möglichkeit, sich ihr Guthaben auch früher auszahlen zu lassen. Eine Sicherheit gegen den Verlust gibt es zwar nicht, die Wahrscheinlichkeit ist jedoch recht gering, da eine Streuung der Anlage erfolgt.

Bei myPension handelt es sich um einen interessanten Weg, um für das Alter vorzusorgen. Der Anbieter setzt auf eine einfach aufgebaute und übersichtliche Webseite und bietet eine ansehnliche Rendite. Auch die Flexibilität ist hier gegeben, was oft bei einer Altersvorsorge nicht der Fall ist. Damit haben die Kunden die Möglichkeit, sich ihr Guthaben auch früher auszahlen zu lassen. Eine Sicherheit gegen den Verlust gibt es zwar nicht, die Wahrscheinlichkeit ist jedoch recht gering, da eine Streuung der Anlage erfolgt.

Wer auf der Suche nach einer interessanten Variante für die Altersvorsorge ist, der kann bei myPension fündig werden. Interessant dürfte das Angebot für alle sein, die gerne flexibel bleiben möchten.

Fragen & Antworten zu myPension

Wo hat der Broker seinen Hauptsitz?

myPension hat seinen Hauptsitz in Frankfurt am Main, Deutschland.

Handelt es sich bei myPension um einen regulierten Anbieter?

myPension wird von der BaFin reguliert.

Kann ich myPension über eine App nutzen?

Ja. Sie können das Angebot von myPension auch über die App nutzen.

Welche Produkte bietet myPension an?

Bei myPension können unter anderem in Sparpläne und Einmalanlagen investieren.