Hedgefonds sind, anders als der Name suggeriert, keine Fonds, die zur Sicherung, für das „Hedging“ anderer Anlagen genutzt werden. Im Gegenteil, es handelt sich um eine äußerst spekulative Form der Anlage, bei der große Risiken in Kauf genommen werden, um besonders hohe Renditen zu erzielen, besonders durch weitgehende Kreditfinanzierung und die entsprechende Hebelwirkung. Konservative Anleger betrachten seit der Finanzkrise von 2008 Hedgefonds mit einem gewissen Misstrauen, weil sich vor diesem Hintergrund die Fragilität des Konzepts herausgestellt hat. Kann man dennoch von der Investition in Hedgefonds profitieren? Und wie können Anleger Hedgefonds kaufen? Mehr dazu in diesem Ratgeber.

- Ursprünglich zur Absicherung anderer Investitionen entwickelt

- Inzwischen hoch spekulative Anlagen

- Äußerst hohe Mindesteinlagen

- Keine Regulierung

Hedgefonds Definition: Was sind Hedgefonds?

Sogenannte Hedgefonds konnten ab dem Jahr 2000 enormen Zuwachs verzeichnen – und das, obwohl die Möglichkeit, in die hochspekulativen Fonds zu investieren, längst nicht jedem offenstand und offensteht. In den Vereinigten Staaten ist ein Mindestkapital von einer Million US$ und ein entsprechendes Einkommen Bedingung, um für den Zugang zu einem Hedgefonds zu qualifizieren. Damit wird schnell klar, dass es sich hier um die Vermögensanlage der ohnehin schon Vermögenden handelt. So lässt sich nachvollziehen, dass trotz eines eingeschränkten Investorensegments weltweit Milliarden in Hedgefonds stecken. Unter den Anlegern sind nicht nur Privatpersonen, sondern auch institutionelle Kunden, beispielsweise Pensionsfonds.

Sogenannte Hedgefonds konnten ab dem Jahr 2000 enormen Zuwachs verzeichnen – und das, obwohl die Möglichkeit, in die hochspekulativen Fonds zu investieren, längst nicht jedem offenstand und offensteht. In den Vereinigten Staaten ist ein Mindestkapital von einer Million US$ und ein entsprechendes Einkommen Bedingung, um für den Zugang zu einem Hedgefonds zu qualifizieren. Damit wird schnell klar, dass es sich hier um die Vermögensanlage der ohnehin schon Vermögenden handelt. So lässt sich nachvollziehen, dass trotz eines eingeschränkten Investorensegments weltweit Milliarden in Hedgefonds stecken. Unter den Anlegern sind nicht nur Privatpersonen, sondern auch institutionelle Kunden, beispielsweise Pensionsfonds.

Geschichte der Hedgefonds

Ins Leben gerufen wurde der erste Hedgefonds in 1949 von Alfred Winslow Jones, der erstmalig mit einer Long-Short-Strategie auf Aktien anwendete. Die Methode war schnell erfolgreich, Jones konnte über Jahre hinweg den Markt, in diesem Fall den Dow Jones Aktienindex, schlagen, und beträchtliche Gewinne erzielen. Angelockt von diesem Erfolg, fanden sich rasch Fondsmanager, die diese Art der Investition kopierten. Bis heute hat sich die Arbeitsweise von Hedgefonds-Managern prinzipiell nicht verändert: mit dem Kapital der Anleger kauft der Fondsmanager Basiswerte auf und verkauft sie wieder, entsprechend der fondseigenen Strategie. Hier unterscheiden sich die einzelnen Hedgefonds sehr voneinander. Aber die Intention hat sich im Lauf der Jahrzehnte verschoben. Während es Jones noch primär um die Absicherung der Kundeneinlagen, das „Hedging“, ging, steht heute eine hohe, sehr hohe Rendite im Vordergrund. Damit ändert sich das Vorgehen der Fondsmanager.

Hedgefonds: So investieren Fondsmanager

Wie genau läuft die Investition in einen Hedgefonds aber nun ab? Auf den ersten Blick nicht anders als bei konventionellen Investmentfonds. Das von den Anlegern erhobene Kapital wird investiert, heutzutage mit oft riskanten Strategien, wie dem Hebeln durch die Aufnahme von Fremdkapital. Und da Hedgefonds nicht durch Finanzaufsichtsbehörden reguliert werden, entfällt die „Bremse“, mit der die Risiken für die Anleger bei klassischen Investmentfonds limitiert werden. Überdies sind zahlreiche Hedgefonds an sogenannten Offshore-Finanzplätzen registriert, die im Deutschen auch gern als „Steueroasen“ bezeichnet werden. Damit nutzt der Fondsmanager in der Regel eine geringe Regulierung in Kombination mit Steuervorteilen. Lediglich Geschäfte auf der Basis vertraulicher Informationen, der sogenannte Insiderhandel, sind auch für Hedgefondsmanager verboten. Da die Fondsmanager in erheblichem Umfang am Gewinn beteiligt werden, ist die Motivation zum Risiko entsprechend groß. Die eigene Investitionsstrategie hält jeder Manager eines Hedgefonds geheim. Denn mit ihrer Preisgabe würde die Erfolgswahrscheinlichkeit der Investition sinken.

Wie genau läuft die Investition in einen Hedgefonds aber nun ab? Auf den ersten Blick nicht anders als bei konventionellen Investmentfonds. Das von den Anlegern erhobene Kapital wird investiert, heutzutage mit oft riskanten Strategien, wie dem Hebeln durch die Aufnahme von Fremdkapital. Und da Hedgefonds nicht durch Finanzaufsichtsbehörden reguliert werden, entfällt die „Bremse“, mit der die Risiken für die Anleger bei klassischen Investmentfonds limitiert werden. Überdies sind zahlreiche Hedgefonds an sogenannten Offshore-Finanzplätzen registriert, die im Deutschen auch gern als „Steueroasen“ bezeichnet werden. Damit nutzt der Fondsmanager in der Regel eine geringe Regulierung in Kombination mit Steuervorteilen. Lediglich Geschäfte auf der Basis vertraulicher Informationen, der sogenannte Insiderhandel, sind auch für Hedgefondsmanager verboten. Da die Fondsmanager in erheblichem Umfang am Gewinn beteiligt werden, ist die Motivation zum Risiko entsprechend groß. Die eigene Investitionsstrategie hält jeder Manager eines Hedgefonds geheim. Denn mit ihrer Preisgabe würde die Erfolgswahrscheinlichkeit der Investition sinken.

- Gewinnbeteiligung für Fondsmanager

- Geheime Anlagestrategien

- Registrierung vielfach in Steuerparadiesen

- Keine Risikolimitierung durch konventionelle Regulierungen

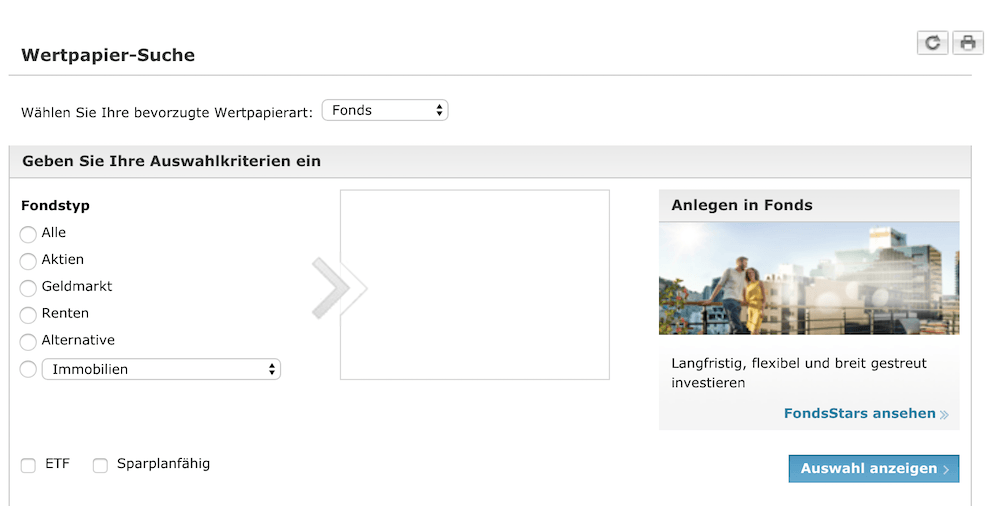

Wie kann man in Hedgefonds investieren?

Anders als herkömmliche Fonds handelt es sich bei Hedgefonds um „geschlossene“ Fonds, sie sind nicht börsengehandelt. Anleger, die Anteile an einem Hedgefonds erwerben möchten, müssen, wie bereits erklärt, sehr viel Kapital mitbringen. Die Entscheidung über den Einkauf in den Fonds liegt letztlich beim Fondsmanager.

Anders als herkömmliche Fonds handelt es sich bei Hedgefonds um „geschlossene“ Fonds, sie sind nicht börsengehandelt. Anleger, die Anteile an einem Hedgefonds erwerben möchten, müssen, wie bereits erklärt, sehr viel Kapital mitbringen. Die Entscheidung über den Einkauf in den Fonds liegt letztlich beim Fondsmanager.

Hedgefonds – Gewinn mit Leerverkäufen

Ihre hohen Renditen fahren viele Hedgefonds mit bestimmten Strategien ein. Besonders bekannt ist das Konzept der „Leerverkäufe“. Dabei geht der Fondsmanager folgendermaßen vor: Wenn er voraussieht, dass die Aktien bestimmter Konzerne fallen werden, leiht er sich Aktien dieser Firmen und verkauft sie über die Börse. Sobald der Kurs nun tatsächlich fällt, werden diese Aktien zurückgekauft und dann an den ursprünglichen Verleiher der Wertpapiere zurückgegeben. Der Profit ergibt sich aus der Differenz zwischen Verkauf und Rückkauf, abgezogen werden die Kosten, die durch das Leihen der Aktien entstehen. Aber auch das Hebeln durch Fremdfinanzierung und die Mitnahme von Gewinnen aus Preisdifferenzen zwischen einzelnen Handelsplätzen werden angewendet.

- Leerverkäufe

- Abitrage

- Hebeln

Leerverkäufe – Gefahr durch Digitalisierung

Die sogenannten Leerverkäufe gibt es bereits seit dem 17. Jahrhundert. Als Hedging- oder Absicherungsmechanismus machen sie auch Sinn, obwohl es befremdlich scheint, dass man Basiswerte handeln kann, ohne sie zu besitzen. So kann ein Fondsmanager, der in einen bestimmten Basiswert investiert, sich vor dem Kursverfall gegen Leerverkäufe auf denselben Basiswert schützen – die Idee hinter dem ersten Hedgefonds. Die Problematik der Leerverkäufe besteht heutzutage allerdings darin, dass sie den Markt manipulieren, indem im großen Stil Aktien verkauft werden. Dieses künstlich herbeigeführte Überangebot kann einen Kursrutsch verursachen. Der Fondsmanager profitiert also von einem Kursverfall, den er durch die Einleitung eines Leerverkaufs selbst herbeigeführt hat. Vor der weitgehenden Digitalisierung der internationalen Kapitalmärkte waren Leerverkäufe kein allzu großes Problem. Heutzutage aber können schwindelerregende Beträge innerhalb von Sekundenbruchteilen gehandelt werden.

Die sogenannten Leerverkäufe gibt es bereits seit dem 17. Jahrhundert. Als Hedging- oder Absicherungsmechanismus machen sie auch Sinn, obwohl es befremdlich scheint, dass man Basiswerte handeln kann, ohne sie zu besitzen. So kann ein Fondsmanager, der in einen bestimmten Basiswert investiert, sich vor dem Kursverfall gegen Leerverkäufe auf denselben Basiswert schützen – die Idee hinter dem ersten Hedgefonds. Die Problematik der Leerverkäufe besteht heutzutage allerdings darin, dass sie den Markt manipulieren, indem im großen Stil Aktien verkauft werden. Dieses künstlich herbeigeführte Überangebot kann einen Kursrutsch verursachen. Der Fondsmanager profitiert also von einem Kursverfall, den er durch die Einleitung eines Leerverkaufs selbst herbeigeführt hat. Vor der weitgehenden Digitalisierung der internationalen Kapitalmärkte waren Leerverkäufe kein allzu großes Problem. Heutzutage aber können schwindelerregende Beträge innerhalb von Sekundenbruchteilen gehandelt werden.

Große Hedgefonds wie die des Unternehmens Blackrock oder des Investors George Soros können mit ihren Geschäften die Märkte erheblich beeinflussen. Umgekehrt kann das Kippen eines einzigen Dominosteins die globalen Finanzmärkte mit sich reißen – wie es während der Finanzkrise von 2008 der Fall war.

Gewinnmitnahme durch Arbitrage

Eine weitere Strategie, mit der Hedgefonds ihre Gewinne machen, ist die sogenannte Arbitrage. Es handelt sich hierbei um das gezielte Ausnutzen von Preis- oder Zinsunterschieden beim Handel desselben Basiswertes an verschiedenen Handelsplätzen. Arbitrage ist auf so gut wie alle Finanzinstrumente möglich und beinhaltet, im Gegensatz zur Spekulation, kein Risiko durch Geschäfte auf der Basis angenommener zukünftiger Entwicklungen. Im Gegenteil liegen dem Ausführenden alle relevanten Informationen beim Abschluss des Geschäftes bereits vor. Die sogenannten Arbitrageure nutzen bestehende Preisdifferenzen, führen dadurch aber mittelfristig Preissteigerungen auf dem günstigeren Markt und Preissenkungen auf dem teuren Markt herbei. Arbitrage kann daher auch eine Preisausgleichsfunktion zwischen zwei verschiedenen Handelsplätzen haben.

Hebeln mit Fremdkapital

Eine weitere Strategie, mit der Hedgefonds-Manager hohe Renditen zu erzielen hoffen, ist die Finanzierung von Transaktionen durch die Aufnahme von Fremdkapital in großem Stil. So kann mit vergleichsweise geringem eigenem Kapital ein Vielfaches bewegt werden, denn ebenso wie beim herkömmlichen Wertpapierhandel muss nur ein Bruchteil als Margin, als Sicherheitsleistung hinterlegt werden. Die Gewinne fallen entsprechend aus, schlimmstenfalls jedoch auch die Verluste.

Weiter zur Consorsbank: www.consorsbank.deInvestitionen bergen das Risiko von VerlustenHedgefonds innerhalb der EU

In europäischen Ländern und insbesondere in Deutschland sind Hedgefonds noch nicht allzu lange handelbar. Seit 2004 sind Hedgefonds in der Bundesrepublik zum öffentlichen Handel zugelassen, allerdings mehr oder weniger als „Hedgefonds light“ – in Deutschland sind Fonds als Sondervermögen mit zusätzlichen Risiken unter Wahrung bestimmter Auflagen erlaubt. Die großen internationalen Hedgefonds finden sich auf den deutschen Märkten noch immer nicht. Im Zuge der Bewältigung der Finanzkrise wurde insbesondere die Rolle der Hedgefonds und deren Beteiligung ins Auge gefasst und die Regelung für die hochspekulativen Fonds weiter verschärft.

In europäischen Ländern und insbesondere in Deutschland sind Hedgefonds noch nicht allzu lange handelbar. Seit 2004 sind Hedgefonds in der Bundesrepublik zum öffentlichen Handel zugelassen, allerdings mehr oder weniger als „Hedgefonds light“ – in Deutschland sind Fonds als Sondervermögen mit zusätzlichen Risiken unter Wahrung bestimmter Auflagen erlaubt. Die großen internationalen Hedgefonds finden sich auf den deutschen Märkten noch immer nicht. Im Zuge der Bewältigung der Finanzkrise wurde insbesondere die Rolle der Hedgefonds und deren Beteiligung ins Auge gefasst und die Regelung für die hochspekulativen Fonds weiter verschärft.

- Lizenzierung der Fondsmanager

- Offenlegung der Strategien

- Sichere Verwahrung des Fondskapitals

Dementsprechend müssen Manager von Hedgefonds seit 2013 eine besondere Lizenz, den EU Fonds Pass, vorweisen können, bis 2015 mussten die Manager auch ihren Sitz innerhalb der EU haben.

Seit 2013 benötigen Hedgefondsmanager eine spezielle Lizenz, die EU-weit gültig ist, den sogenannten „EU-Fonds-Pass“. Diese Lizenz wurde bis 2015 auf Fondsmanager beschränkt, die ihren Sitz in der EU haben. Seit 2015 wurde der Pass auch für Manager aus Nicht-EU-Ländern ermöglicht. Die erklärte Absicht ist eine stärkere Regulierung der Arbeit von Hedgefonds zum Schutz der Anleger. Auch ein Offenlegen der Fondsstrategien und des Scorings ist gewünscht. Darüber hinaus wird von den Fondsmanagern nun Mindestkapital verlangt. Auch die Verwahrung des Fondsvermögens bei einer Depotbank, wie in der MiFID vorgesehen, ist verbindlich.

Offene vs. geschlossene Fonds

Die unter den soeben geschilderten Bedingungen für deutsche Anleger zugänglichen Hedgefonds sind sogenannte offene Fonds. Die Fondsgesellschaft sammelt Gelder, verwahrt sie entsprechend der MiFID-Richtlinie als Sondervermögen und nutzt das Kapital für den Handel mit Basiswerten, die ohne viel Aufwand zu verkaufen und zu kaufen sind. Bei offenen Fonds hat der Anleger jederzeit die Möglichkeit, seine Investition zu liquidieren und aus dem Fonds auszusteigen.

Die unter den soeben geschilderten Bedingungen für deutsche Anleger zugänglichen Hedgefonds sind sogenannte offene Fonds. Die Fondsgesellschaft sammelt Gelder, verwahrt sie entsprechend der MiFID-Richtlinie als Sondervermögen und nutzt das Kapital für den Handel mit Basiswerten, die ohne viel Aufwand zu verkaufen und zu kaufen sind. Bei offenen Fonds hat der Anleger jederzeit die Möglichkeit, seine Investition zu liquidieren und aus dem Fonds auszusteigen.

Bei geschlossenen Fonds wird eine zuvor festgelegte Summe von den Investoren eingesammelt, dafür ist für die einzelnen Anleger oft eine hohe Mindesteinzahlung erforderlich. Im Gegenzug sind sie am Gewinn der Fondsgesellschaft unternehmerisch beteiligt. Die Anlage ist zumeist auf längere Zeit festgelegt, hier sind Anlagen auch über Jahrzehnte keine Seltenheit, ein „Ausstieg“ ist nicht möglich oder mit hohen Kosten verbunden. Erst wenn Gewinne erzielt werden, erfolgt eine Ausschüttung der Renditen – und im Verlustfall gibt es bei manchen geschlossenen Fonds eine Nachschusspflicht. Dann müssen die Anleger für die Verbindlichkeiten des Fonds über das bereits investierte Kapital hinaus zusätzlich haften.

Weiter zur Consorsbank: www.consorsbank.deInvestitionen bergen das Risiko von VerlustenEignen sich Hedgefonds als Investition für private Anleger?

Der Einstieg in „echte“ Hedgefonds ist privaten Anlegern – oft schon aufgrund der hohen Einstiegsschwelle – noch immer nicht möglich. In Deutschland können sie allerdings seit dem 1.Januar 2004 über Dachfonds Anteile an Hedgefonds erwerben. Da die Dachfonds nur eine eingeschränkte Möglichkeit haben, Hebel und Arbitrage einzusetzen, soll so der Schutz der Anleger gewährleistet werden.

Alternativ können Investoren außerdem Aktien börsennotierter Hedgefonds erwerben und auf diese Weise von der Kursentwicklung profitieren.

Welche Kosten fallen bei einer Investition in Hedgefonds an?

Wer in einen Hedgefonds investiert, muss mit verschiedenen Kostenfaktoren rechnen. Dazu gehören beispielsweise die Gebühren für den Fondsmanager. Auch eine Anlage mittels eines Dachfonds, wie sie in Deutschland möglich ist, beinhaltet diese Gebühren. Hinzu kommen Kosten für die Verwaltung des Fondskapitals. Und natürlich müssen auch die anfallenden Kosten für die Depotführung bei der damit beauftragten Bank einkalkuliert werden.

Wer in einen Hedgefonds investiert, muss mit verschiedenen Kostenfaktoren rechnen. Dazu gehören beispielsweise die Gebühren für den Fondsmanager. Auch eine Anlage mittels eines Dachfonds, wie sie in Deutschland möglich ist, beinhaltet diese Gebühren. Hinzu kommen Kosten für die Verwaltung des Fondskapitals. Und natürlich müssen auch die anfallenden Kosten für die Depotführung bei der damit beauftragten Bank einkalkuliert werden.

Unter Beachtung der in Deutschland geltenden Auflagen und unter Einbeziehung der anfallenden Kosten können private Investoren nun also auch in Hedgefonds ihr Geld anlegen. Bislang ist die Marktbeteiligung hier jedoch noch vergleichsweise gering. Anders sieht es aus mit Zertifikaten auf Hedgefonds.

Die Alternative: Zertifikate auf Hedgefonds

Hedgefonds-Zertifikate gibt es bereits seit dem Jahr 2000 – damals lancierte die Commerzbank ein erstes Zertifikat. Inzwischen gibt es eine breite Produktpalette von Zertifikaten auf Hedgefonds, in den meisten Fällen handelt es sich um die Zusammenstellung verschiedener Hedgefonds in einem Korb, um eine gewisse Diversifizierung zu gewährleisten. Für Anleger sind Hedgefonds-Zertifikate dank der niedrigen Einstiegsschwelle also eine erschwingliche und lukrative Ergänzung des eigenen Portfolios. Insbesondere die Liquidität der Zertifikate verschafft ihnen einen großen Vorteil, verglichen mit den Bindungen, die Investoren bei den geschlossenen Fonds eingehen. Allerdings handelt es sich auch bei Zertifikaten auf Hedgefonds in jedem Fall um Schuldverschreibungen der emittierenden Bank, deren Kreditwürdigkeit also genauer geprüft werden sollte.

Hedgefonds-Zertifikate gibt es bereits seit dem Jahr 2000 – damals lancierte die Commerzbank ein erstes Zertifikat. Inzwischen gibt es eine breite Produktpalette von Zertifikaten auf Hedgefonds, in den meisten Fällen handelt es sich um die Zusammenstellung verschiedener Hedgefonds in einem Korb, um eine gewisse Diversifizierung zu gewährleisten. Für Anleger sind Hedgefonds-Zertifikate dank der niedrigen Einstiegsschwelle also eine erschwingliche und lukrative Ergänzung des eigenen Portfolios. Insbesondere die Liquidität der Zertifikate verschafft ihnen einen großen Vorteil, verglichen mit den Bindungen, die Investoren bei den geschlossenen Fonds eingehen. Allerdings handelt es sich auch bei Zertifikaten auf Hedgefonds in jedem Fall um Schuldverschreibungen der emittierenden Bank, deren Kreditwürdigkeit also genauer geprüft werden sollte.

Fazit zu Hedgefonds – indirekte Anlage für Privatinvestoren

Hedgefonds weisen zwar Ähnlichkeiten zu herkömmlichen Investmentfonds auf, unterscheiden sich von diesen jedoch besonders durch die hohen Einstiegsschwellen und die oft überaus riskanten Strategien. Besonders das Hebeln und das Tätigen von Leerverkäufen machen Hedgefonds wirtschaftlich und politisch zu einem zweischneidigen Schwert. Für Anleger, aber auch für ganze Volkswirtschaften können größere Hedgefonds ungeahnte Auswirkungen haben. Dies wurde besonders während der Finanzkrise von 2008 deutlich. Die großen internationalen Hedgefonds mit ihren hohen Anforderungen an Investoren sind Anlegern in Deutschland nach wie vor nicht zugänglich. Allerdings ist seit 2004 die Beteiligung über sogenannte Dachfonds möglich, die eine stärkere Regulierung und Sicherung der Kundeneinlagen vorweisen können. Wer statt dessen von der Wertentwicklung der internationalen Big Players profitieren möchte, kann in Zertifikate auf Hedgefonds investieren. Die in Deutschland angebotenen Schuldverschreibungen stammen oft von namhaften Banken und enthalten oft einen breit aufgestellten Korb von Hedgefonds. Wer sich für eine hohe Investition über lange Jahre in einen geschlossenen Hedgefonds entscheidet, sollte sich über die Risiken wie die zum Teil bestehende Nachschusspflicht unbedingt im Klaren sein.

Hedgefonds weisen zwar Ähnlichkeiten zu herkömmlichen Investmentfonds auf, unterscheiden sich von diesen jedoch besonders durch die hohen Einstiegsschwellen und die oft überaus riskanten Strategien. Besonders das Hebeln und das Tätigen von Leerverkäufen machen Hedgefonds wirtschaftlich und politisch zu einem zweischneidigen Schwert. Für Anleger, aber auch für ganze Volkswirtschaften können größere Hedgefonds ungeahnte Auswirkungen haben. Dies wurde besonders während der Finanzkrise von 2008 deutlich. Die großen internationalen Hedgefonds mit ihren hohen Anforderungen an Investoren sind Anlegern in Deutschland nach wie vor nicht zugänglich. Allerdings ist seit 2004 die Beteiligung über sogenannte Dachfonds möglich, die eine stärkere Regulierung und Sicherung der Kundeneinlagen vorweisen können. Wer statt dessen von der Wertentwicklung der internationalen Big Players profitieren möchte, kann in Zertifikate auf Hedgefonds investieren. Die in Deutschland angebotenen Schuldverschreibungen stammen oft von namhaften Banken und enthalten oft einen breit aufgestellten Korb von Hedgefonds. Wer sich für eine hohe Investition über lange Jahre in einen geschlossenen Hedgefonds entscheidet, sollte sich über die Risiken wie die zum Teil bestehende Nachschusspflicht unbedingt im Klaren sein.