Nachrangdarlehen erleichtern Finanzierungen, weil sie einen eigenkapitalähnlichen Status aufweisen und das Risiko anderer beteiligter Gläubiger dadurch reduzieren. Investoren, die Nachrangdarlehen vergeben, erhalten im Gegenzug deutlich höhere Renditen. Investitionen in Nachrangdarlehen sind mittlerweile auch für die breite Masse der Anleger möglich. Über Crowdinvestments lassen sich bereits mit einigen hundert Euro Einsatz Instrumente der Profis nutzen.

Dieser Beitrag erläutert, was Nachrangdarlehen sind, wie sie bei Finanzierungen eingesetzt werden, wie Anleger in Nachrangdarlehen investieren können und welche Chancen und Risiken mit diesem Finanzierungsinstrument verbunden sind.

- Bei einem Nachrangdarlehen tritt der Kreditgeber im Rang hinter allen anderen Forderungen zurück

- Nachrangdarlehen besitzen dadurch eine eigenkapitalähnliche Form und reduzieren das Risiko anderer Gläubiger

- Nachrangdarlehen sind mit höheren Zinssätzen verbunden

- In diese höheren Zinssätze können Privatanleger zum Beispiel über Crowdinvesting investieren

Definition: Was ist ein Nachrangdarlehen?

Bei einem Nachrangdarlehen tritt der Kreditgeber im Rang hinter die Forderungen erstrangiger Kapitalgeber zurück. Das bedeutet, dass im Insolvenzfall die Verfügungsmasse zunächst ausschließlich auf die erstrangigen Gläubiger aufgeteilt wird. Nur wenn deren Forderungen vollständig bedient wurden, kann der nachrangige Gläubiger noch einen Teil seiner Forderung zurückerhalten.

Bei einem Nachrangdarlehen tritt der Kreditgeber im Rang hinter die Forderungen erstrangiger Kapitalgeber zurück. Das bedeutet, dass im Insolvenzfall die Verfügungsmasse zunächst ausschließlich auf die erstrangigen Gläubiger aufgeteilt wird. Nur wenn deren Forderungen vollständig bedient wurden, kann der nachrangige Gläubiger noch einen Teil seiner Forderung zurückerhalten.

Nachrangdarlehen: Höheres Risiko, höherer Zinssatz

Die nachrangige Bedienung im Insolvenzfall ist für den Gläubiger eines Nachrangdarlehens mit einem signifikant erhöhten Ausfallrisiko verbunden. Der Gläubiger erhält dafür einen höheren Zinssatz als bei einem erstrangigen Darlehen. Gleichzeitig wird das Ausfallrisiko der anderen an einer Finanzierung beteiligten Parteien reduziert. Dies führt zu einer größeren Bereitschaft zur Kreditvergabe und/oder zu einem geringeren Zinssatz.

Nachrangdarlehen sind Instrumente der Außenfinanzierung

Nachrangdarlehen sind in der Unternehmensfinanzierung Bestandteil der Außenfinanzierung. In dieser werden sie der Kategorie Mezzanine Finanzierung zugeordnet. Kennzeichnend für diese Finanzierungen ist ein Mischcharakter aus Eigenkapital und Fremdkapital. Aus Sicht der vorrangigen Gläubiger wirkt ein Nachrangdarlehen bilanziell im Insolvenzfall genauso wie Eigenkapital. Aus Sicht des Gläubigers handelt es sich aber um Fremdkapital, da das Nachrangdarlehen nicht zu eigentümergleichen Rechten wie zum Beispiel Stimmrechten oder Dividendenansprüchen führt. Zudem stehen die Ansprüche der nachrangigen Gläubiger im Insolvenzfall vor denen der Anteilseigner.

- Gläubiger des Nachrangdarlehens tragen höheres Risiko

- Aus Sicht erstrangiger Gläubiger sinkt das Risiko

- Das Nachrangdarlehen wirkt damit wie Eigenkapital

- Nachrangdarlehen können von mehreren Gläubigern vergeben werden

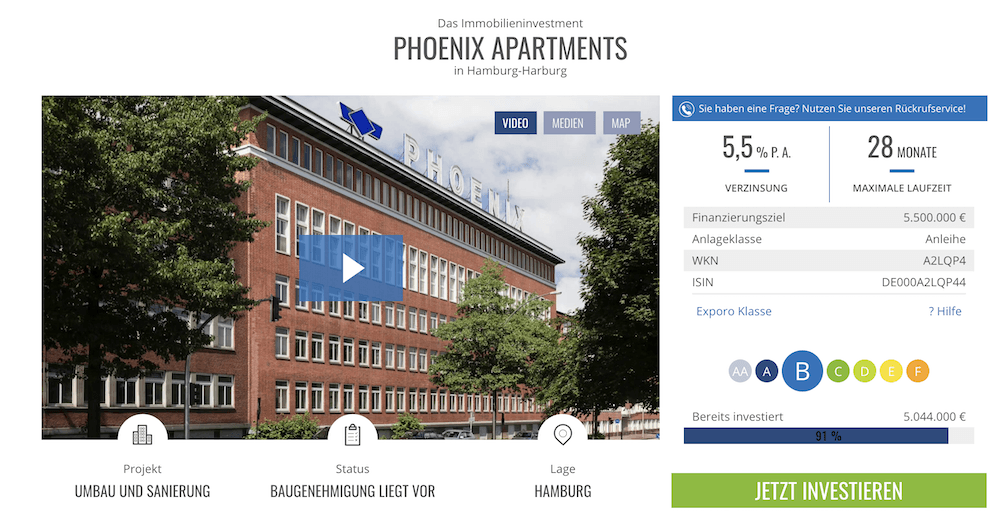

Nachrangdarlehen kommen nicht nur bei betrieblichen Finanzierungen zum Einsatz. Auch bei Immobilienfinanzierungen (häufig solchen von Projektentwicklern oder institutionellen Immobilieninvestoren) spielen nachrangige Kredite eine Rolle.

Grundsätzlich ist ein Nachrangdarlehen mit einer Laufzeit und einem Zinssatz ausgestattet. Der Gläubiger hat Anspruch auf Rückzahlung des Nominalkredits zuzüglich der anfallenden Zinsen.

Das Prinzip der nachrangigen Forderungen lässt sich mit dem Prinzip des partiarischen Darlehens verbinden. Beinen partiarischen Nachrangdarlehen steht der Gläubiger ebenfalls hinter dem Rang vorrangiger Gläubiger zurück. Sein primärer Anspruch besteht jedoch in einem Teil von Umsatz und Gewinn des Unternehmens.

Weiter zu Exporo: www.exporo.deInvestitionen bergen das Risiko von VerlustenNachrangdarlehen als Baustein einer Finanzierung: Praxisbeispiel

Wie kann ein partiarisches Nachrangdarlehen in der Praxis eingesetzt werden? Ein klassisches Anwendungsfeld dafür sind Immobilienfinanzierungen. Dazu ein Fallbeispiel.

Wie kann ein partiarisches Nachrangdarlehen in der Praxis eingesetzt werden? Ein klassisches Anwendungsfeld dafür sind Immobilienfinanzierungen. Dazu ein Fallbeispiel.

Eine Immobilie kostet 10 Millionen EUR. 1 Million EUR investiert der Immobilieninvestor selbst als erstrangiger Kreditgeber, 5 Millionen EUR wurden durch erstrangige Kredite von Banken finanziert. Der Immobilieninvestor wirbt um nachrangige Gläubiger, die die verbleibenden 4 Millionen EUR finanzieren. Er bietet diesen Gläubigern eine jährliche Verzinsung in Höhe von 4 % bei zehn Jahren Laufzeit und quartalsweiser Zinszahlung. Zusätzlich werden die nachrangigen Gläubiger mit 80 % an Veräußerungsgewinnen beteiligt.

- Immobilieninvestor gibt erstrangigen Kredit über 10 %

- Banken finanzieren mit erstrangigen Krediten weitere 50 %

- Nachrangige Investoren finanzieren 40 %

- Nachrangige Gläubiger werden mit 80 % an Gewinnen beteiligt

- Erstrangige und nachrangige Gläubiger erhalten laufend Zinszahlungen

Der Wert der Immobilie steigt innerhalb von zehn Jahren um 20 % auf 12 Millionen EUR. Die Immobilie wird veräußert. Während der zehn Jahre haben sowohl die erstrangigen als auch die nachrangigen Gläubiger die Zinszahlungen aus den laufenden Mieterträgen erhalten. Am Ende der Laufzeit erhalten die erstrangigen Gläubiger den Nominalbetrag ihres Darlehens zurück. Nachrangige Gläubiger erhalten zusätzlich 80 % von 2 Millionen EUR Wertsteigerung und somit 1,6 Millionen EUR.

Der Vorteil der Nachrangdarlehen Anbieter: Neben einer deutlich höheren Verzinsung als am Geld- oder Anleihemarkt bietet diese Konstruktion eine attraktive Gewinnbeteiligung. Der Nachteil: Kommt es zu einem Forderungsausfall, treten hohe Verluste bis hin zu 100 % ein.

Der Vorteil der vorrangigen Gläubiger: Das Risiko dieses Investments ist gering, da der Wert der Immobilie um mehr als 40 % fallen müsste, damit ein Verlust eintritt. Solche Verluste sind am Immobilienmarkt selten.

Der Vorteil des Immobilieninvestors: Das Ausfallrisiko ist sehr gering. Ein Portfolio aus zum Beispiel 20 solcher Konstruktionen ist ein sehr breit gestreutes Investment mit einem überschaubaren Risiko. Gleichzeitig stehen den Investoren immer noch 20 % des erzielten Veräußerungsgewinns zu. Bezogen auf den Einsatz in Höhe von 1 Million EUR entspricht dies 40 %. Zusammen mit den Zinsen für das erstrangige Darlehen ergibt sich dadurch eine attraktive Rendite.

Ein partiarisches Nachrangdarlehen bietet in dieser Konstruktion für alle Beteiligten Vorteile.

Investieren in Nachrangdarlehen und Kreditgeber werden

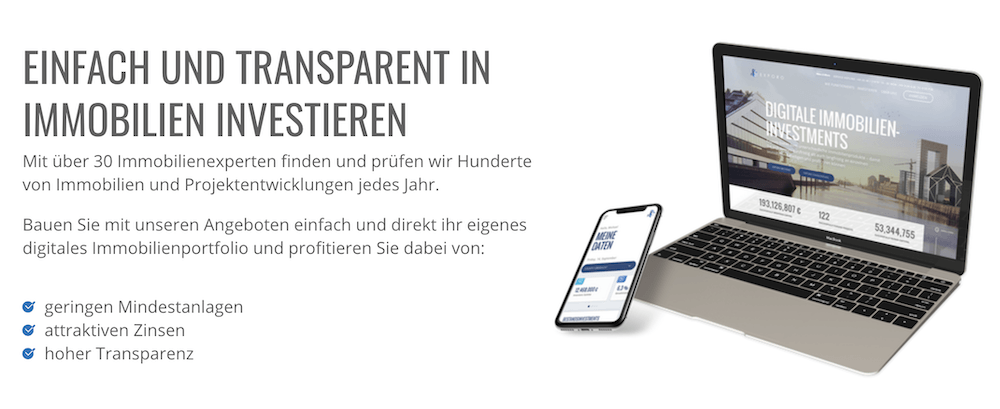

Warum nicht selbst Nachrangdarlehen Anbieter werden und Geld als Kreditgeber verdienen? Das ist mittlerweile möglich. Crowdinvesting-Plattformen nutzen partiarischen Nachrangdarlehen als Vehikel zur Finanzierung von Projekten. Finanziert werden neben (recht riskanten) Startups auch Immobilienprojekte oder Projekte, die früher durch geschlossene Fonds abgedeckt wurden (zum Beispiel im Bereich erneuerbare Energien).

Warum nicht selbst Nachrangdarlehen Anbieter werden und Geld als Kreditgeber verdienen? Das ist mittlerweile möglich. Crowdinvesting-Plattformen nutzen partiarischen Nachrangdarlehen als Vehikel zur Finanzierung von Projekten. Finanziert werden neben (recht riskanten) Startups auch Immobilienprojekte oder Projekte, die früher durch geschlossene Fonds abgedeckt wurden (zum Beispiel im Bereich erneuerbare Energien).

Die Anwendung partiarischer Nachrangdarlehen im Kontext von Crowdfunding bietet privaten Investoren verschiedene Vorteile. Insbesondere ermöglicht das Crowdfunding den Einstieg in einzelne Projekte mit sehr geringen Einlagen im dreistelligen Bereich. Bei klassischen Startups oder Immobilienfinanzierungen müssen zumeist sehr viel größere Beträge in ein einzelnes Projekt investiert werden. Die geringeren Kapitalanforderungen ermöglichen nicht nur einer größeren Anzahl von Privatanlegern, überhaupt in diesem Segment tätig zu werden. Weitaus wichtiger als dies ist die Möglichkeit, ein Investment im unteren fünfstelligen Bereich ausreichend breit diversifizieren zu können.

Für Privatanleger sind große Investitionen in einzelne Projekte (sei es eine Immobilie oder ein Windkraftpark) aufgrund der mangelnden Diversifikation ansonsten ungeeignet. Kommt es zu einem Ausfall, ist ein zu großer Anteil des Gesamtvermögens verloren, was sich negativ auf Anlageziele wie zum Beispiel Altersabsicherung etc. auswirkt. Auch bei einer ausreichenden Diversifikation bestehen zwar weiterhin Risiken. Der Ausfall einzelner Projekte führt jedoch nicht sofort zu einem erheblichen Vermögensverlust.

Weiter zu Exporo: www.exporo.deInvestitionen bergen das Risiko von VerlustenPartiarische Nachrangdarlehen und Crowdinvesting

Partiarischen Nachrangdarlehen bieten in Kombination mit Schwarminvestitionen (Crowdinvesting) Vorteile. Diese wurden zum Teil durch den Gesetzgeber absichtlich hergestellt bzw. belassen. Am 1. Juli 2015 trat das neue Kleinanlegerschutz in Kraft. Dieses sieht vor, dass bei einem Investitionsvolumen bis 2,5 Millionen EUR keine Prospektpflicht besteht.

Partiarischen Nachrangdarlehen bieten in Kombination mit Schwarminvestitionen (Crowdinvesting) Vorteile. Diese wurden zum Teil durch den Gesetzgeber absichtlich hergestellt bzw. belassen. Am 1. Juli 2015 trat das neue Kleinanlegerschutz in Kraft. Dieses sieht vor, dass bei einem Investitionsvolumen bis 2,5 Millionen EUR keine Prospektpflicht besteht.

Dies ist ein wesentlicher Vorteil für kapitalsuchende Unternehmen mit relativ kleinen Projekten. Der Grund: Die Erstellung eines Projekts kostet leicht 50.000 EUR, was bei Projekten mit geringeren Volumina eine erhebliche Kostenbelastung darstellt.

Der Gesetzgeber hat zugleich Regeln für den Anlegerschutz erlassen. Diese sehen zum Beispiel vor, dass allen Investoren ein vierseitiges Informationsblatt ausgehändigt werden muss. Darüber hinaus darf ein einzelner, privater Anleger maximal 10.000 EUR in ein einzelnes Projekt investieren. Zusätzlich muss bestätigt werden, dass ein Vermögen in Höhe von mindestens 100.000 EUR besteht bzw. nicht mehr zwei Nettomonatsgehälter investiert werden.

Partiarische Nachrangdarlehen in Verbindung mit Crowdinvesting sind dem grauen Kapitalmarkt zuzurechnen. Dieser umfasst Kapitalakquisitionen von Anbietern, die für ihre Aktivitäten keine Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht (Bafin) benötigen und sehr viel geringere gesetzliche Standards erfüllen müssen als zum Beispiel bei einem IPO gelten.

Die Akteure werden ebenso wie die angebotenen Projekte nicht auf Seriosität und Bonität überprüft. Es gibt keine durchgängige Aufsicht, keine Bilanzkontrolle und keine Einlagensicherung.

Chancen und Vorteile bei Investments in Crowdfunding

Crowdfunding bietet Anlegern und Initiatoren Vorteile. Für Anleger ist insbesondere die Möglichkeit, mit sehr geringen Beträgen in den grauen Kapitalmarkt investieren, eine Bereicherung. Die Renditen in diesem Segment fallen deutlich höher aus als bei klassischen Anlageformen wie zum Beispiel Tagesgeld und Festgeld. Selbstredend sind die Renditen mit einem äquivalent höheren Risiko verbunden. Im Sinne einer breiten Portfoliodiversifikation kann es jedoch sinnvoll sein, einen Teil des Portfolios (zum Beispiel 5 %) in Projekte des grauen Kapitalmarkts zu investieren und diesen Teil über verschiedene Projekte zu streuen.

Crowdfunding bietet Anlegern und Initiatoren Vorteile. Für Anleger ist insbesondere die Möglichkeit, mit sehr geringen Beträgen in den grauen Kapitalmarkt investieren, eine Bereicherung. Die Renditen in diesem Segment fallen deutlich höher aus als bei klassischen Anlageformen wie zum Beispiel Tagesgeld und Festgeld. Selbstredend sind die Renditen mit einem äquivalent höheren Risiko verbunden. Im Sinne einer breiten Portfoliodiversifikation kann es jedoch sinnvoll sein, einen Teil des Portfolios (zum Beispiel 5 %) in Projekte des grauen Kapitalmarkts zu investieren und diesen Teil über verschiedene Projekte zu streuen.

- Anleger erhalten einfachen Zugang zum grauen Kapitalmarkt

- Höhere Renditen, aber auch höhere Risiken

- Investments über Crowdfunding können Portfolio ergänzen

- Initiatoren erhalten leichter Kapital

Auch den Initiatoren von Projekten bietet Crowdfunding verschiedene Vorteile. Neben der regelmäßig (zumindest bis zu einem Investitionsvolumen in Höhe von 2,5 Millionen EUR) entfallenden Prospektpflicht und den damit einhergehenden Kostenvorteilen bieten Crowdfunding-Plattformen mit großer Reichweite insbesondere eine höhere Chance auf die Realisierung der Finanzierung.

Dabei ist zu berücksichtigen, dass viele der Projekte im Crowdfunding Bereich dem Venture Capital Segment zuzurechnen sind. In diesem Bereich treten verstärkt professionelle Investoren als Nachrangdarlehen Anbieter auf, die in frühen Phasen der Unternehmensentwicklung einsteigen und regelmäßig nach einigen Jahren ihre Anteile weiterverkaufen. Zu diesem Marktsegment hatten Kleinanleger bislang keinen Zugang. Initiatoren waren damit vollständig von professionellen Investoren und deren Kriterienkatalog abhängig. Dies hat sich durch Crowdfunding ein Stück weit geändert.

Vor allem im Immobiliensegment können Crowdfunding Projekte geschlossene Fonds ersetzen, die schon früher auch privaten Anlegern offenstanden. Bei geschlossenen Fonds muss allerdings deutlich mehr in ein einzelnes Projekt investiert werden, sodass Kleinanleger nicht mit ausreichender Diversifikation investieren konnten.

Weiter zu Exporo: www.exporo.deInvestitionen bergen das Risiko von VerlustenRisiken und Nachteile bei Investments in Crowdfunding

Die nach wie vor sehr spezielle Kombination von partiarischen Nachrangdarlehen und Crowdfunding ist auch mit Nachteilen verbunden. Möglicherweise wenden sich verstärkt Investoren und Projektentwickler an solche Plattformen, die am regulären Markt nicht erfolgreich sind. Diese Akteure könnten hoffen, auf einen unerfahrenes Publikum zu treffen und dort größere Erfolge bei Finanzierungsrunden zu erzielen als gegenüber professionellen Investoren.

Die nach wie vor sehr spezielle Kombination von partiarischen Nachrangdarlehen und Crowdfunding ist auch mit Nachteilen verbunden. Möglicherweise wenden sich verstärkt Investoren und Projektentwickler an solche Plattformen, die am regulären Markt nicht erfolgreich sind. Diese Akteure könnten hoffen, auf einen unerfahrenes Publikum zu treffen und dort größere Erfolge bei Finanzierungsrunden zu erzielen als gegenüber professionellen Investoren.

Ein Schwachpunkt der typischerweise über Crowdinvesting-Plattformen erworbenen Investments ist deren Fungibilität. Zumeist handelt es sich um Volumina, die am Anleihemarkt keine Berücksichtigung finden und damit auch nicht liquide gehandelt werden. Der vorzeitige Ausstieg aus einem solchen Investment ist deshalb für Anleger nur schwer möglich.

Ein Nachteil im Vergleich zu einer echten Investition in Immobilien besteht darin, dass die Investments mit einer Laufzeitbegrenzung versehen sind. Irgendwann wird der Kredit zurückgezahlt – mit oder ohne Gewinnsaufschlag. In diesem Fall muss das Geld erneut angelegt werden. Bei einem klassischen Immobilien Investment besteht keine Laufzeitbegrenzung.

Ein weiterer Nachteil besteht in den in der Praxis häufig anzutreffenden Sonderkündigungsrechten der Schuldner. Die Wahrnehmung dieser Rechte reduziert die Ansprüche auf Gewinnbeteiligung in der Praxis erheblich. Investoren können die nachrangigen Gläubiger aus Projekten drängen, bei denen nach vollständiger Realisierung ein günstiger Verlauf absehbar ist.

Dass Risiken real werden können, zeigt das Beispiel der autark Nachrangdarlehen. Diese wurden mit bis zu 7,5 % Zinsen pro Jahr durch die autark Invest AG beworben. Das Unternehmen aus Liechtenstein betrieb eine Zweigstelle in Dortmund und war Bestandteil der Autark Gruppe. Anleger investierten rund 135 Millionen EUR mit bis zu 30 Jahren Laufzeit in autark Nachrangdarlehen. Die Investments sind in großer Gefahr. Gegen die Autark Gruppe und Unternehmen in deren Umfeld ermitteln drei deutsche Staatsanwaltschaften. Auch in Liechtenstein wird gegen Verantwortliche der autark Invest AG wegen Verdachts der Untreue und der Geldwäsche ermittelt. Es ist deshalb sehr wichtig, dass Anleger im Vorfeld einer Investition genaue Informationen zum Projekt und zu den Verantwortlichen einholen.

Verwandte des Nachrangdarlehens: Mezzanine als Mischung aus Eigen- und Fremdkapital

Nachrangdarlehen werden zur Gruppe der Mezzanine Finanzierungen gezählt. Mezzanine Finanzierungen müssen zwischen Fremdkapital und Eigenkapital eingeordnet werden und weisen Eigenschaften beider Kategorien auf.

- Mezzanine Finanzierungen sind nachrangig gegenüber Fremdkapital, aber vorrangig gegenüber Eigenkapital

- Kapitalgeber besitzen bei Mezzanine keine Stimmrechte

- Mezzanine wird nicht unbefristet zur Verfügung gestellt (Aktien dagegen sind unbefristet)

- Der Preis für das Kapital liegt höher als der Zins für Fremdkapital, jedoch niedriger als der Zins für Eigenkapital (der für junge Unternehmen/riskante Projekte sehr hoch ist)

Es gibt diverse weitere Finanzierungsinstrumente, die der Mezzanine Finanzierung zuzurechnen sind. Dazu zählen zum Beispiel Vorzugsaktien, bei denen etwa das Stimmrecht gegen einen höheren Dividendenanspruch getauscht werden kann. Weitere Beispiele sind typische und atypische stille Beteiligungen, Gesellschafterdarlehen, Options- und Wandelanleihen, Genussrechte, Schuldscheindarlehen etc.

Es gibt diverse weitere Finanzierungsinstrumente, die der Mezzanine Finanzierung zuzurechnen sind. Dazu zählen zum Beispiel Vorzugsaktien, bei denen etwa das Stimmrecht gegen einen höheren Dividendenanspruch getauscht werden kann. Weitere Beispiele sind typische und atypische stille Beteiligungen, Gesellschafterdarlehen, Options- und Wandelanleihen, Genussrechte, Schuldscheindarlehen etc.

Abgrenzung zwischen partiarischen Nachrangdarlehen und stille Beteiligung

Die Abgrenzung zwischen partiarischen Nachrangdarlehen und stillen Beteiligungen ist in der Praxis nicht immer ganz einfach. Die Abgrenzung ist jedoch nicht zuletzt im Hinblick auf die steuerliche Behandlung von Zinszahlungen von Bedeutung.

Für die Einstufung als partiarisches Darlehen sprechen bankübliche Sicherheiten, eine von Gewinn und Umsatz abhängige Verzinsung, der Ausschluss von Mitspracherechten und unternehmerischen Risiken sowie von Beteiligungen an Verlusten. Die von Gewinn und Umsatz abhängige Verzinsung schließt nicht aus, dass eine jährliche Grundverzinsung gewährt wird. Allerdings muss diese im Vergleich zu der möglichen gewinn- bzw. umsatzabhängigen Verzinsung moderat ausfallen.

Weiter zu Exporo: www.exporo.deInvestitionen bergen das Risiko von VerlustenFazit

Bei Nachrangdarlehen tritt der Anspruch des Gläubigers hinter die Ansprüche vorrangiger Gläubiger zurück. Im Insolvenzfall werden zunächst sämtliche Ansprüche der vorrangigen Gläubiger befriedigt, bevor nachrangige Gläubiger einen Teil der Insolvenzmasse erhalten. In der Regel führt eine Insolvenz aus Sicht nachrangiger Gläubiger deshalb zu einem Totalverlust.

Bei Nachrangdarlehen tritt der Anspruch des Gläubigers hinter die Ansprüche vorrangiger Gläubiger zurück. Im Insolvenzfall werden zunächst sämtliche Ansprüche der vorrangigen Gläubiger befriedigt, bevor nachrangige Gläubiger einen Teil der Insolvenzmasse erhalten. In der Regel führt eine Insolvenz aus Sicht nachrangiger Gläubiger deshalb zu einem Totalverlust.

Während ein Nachrangdarlehen grundsätzlich den Anspruch auf Verzinsung und Rückzahlung beinhaltet, sieht ein partiarisches Nachrangdarlehen den Anspruch auf eine Beteiligung an Gewinnen oder Umsätzen vor. Diese Variante kann zum Beispiel bei Immobilienprojekten eingesetzt werden und bietet bei gelungener Konzeption allen Beteiligten (Investoren, erst- und nachrangigen Gläubigern) Vorteile.