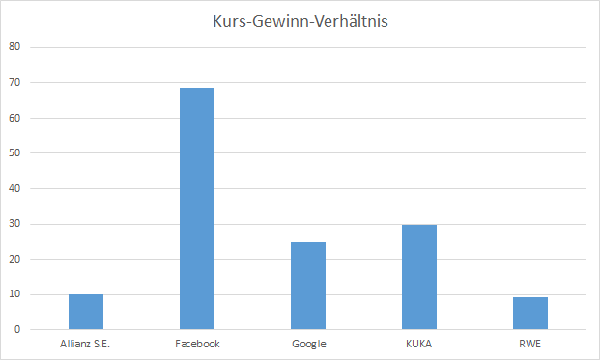

Im Nachhinein ist immer alles ganz einfach. Heute weiß jeder, dass der Neue Markt massiv überbewertet war. Auch über den Absturz der Solaraktien lässt sich heute leicht sagen „Klar waren die überbewertet, bei dem Kurs-Gewinn-Verhältnis“. Doch ist auch Facebook dann mit einem KGV von rund 70 im Geschäftsjahr 2014 überbewertet?

Überbewertete Aktien

-

- KGV als Hinweis

- Oft Hot Stocks

- Auch schlechte Zukunftsaussichten als Grund für Überbewertung

- Effizienzmarkthypothese bestreitet Überbewertung

In der Theorie ist alles einfach

Vor allem in den Value Strategien spielen Kategorien wie über- oder unterbewertet eine große Rolle. Dahinter steckt die Erkenntnis, dass sich der Wert einer Aktie langfristig an den Gewinnen des Unternehmens bemisst. Kurzfristig können Aktien zwar steigen, obwohl die Firma Verluste macht, doch langfristig können nur ertragsstarke Unternehmen hohe Dividenden zahlen und Kursgewinne bieten.

Vor allem in den Value Strategien spielen Kategorien wie über- oder unterbewertet eine große Rolle. Dahinter steckt die Erkenntnis, dass sich der Wert einer Aktie langfristig an den Gewinnen des Unternehmens bemisst. Kurzfristig können Aktien zwar steigen, obwohl die Firma Verluste macht, doch langfristig können nur ertragsstarke Unternehmen hohe Dividenden zahlen und Kursgewinne bieten.

Dafür müssen Anleger einerseits die aktuelle Situation des Unternehmens bewerten, andererseits aber auch die Zukunftsaussichten. Ist der Kurs relativ niedrig, obwohl beides gut ist, ist das Unternehmen unterbewertet, ist der Kurs trotz schlechter Daten hoch, ist die Aktie überbewertet und sollte so schnell wie möglich verkauft werden.

Diese Daten helfen bei der Suche

Einige wenige Daten helfen, einen ersten Eindruck vom Preis der Aktie zu bekommen. Der vielleicht bekannteste Indikator ist das Kurs-Gewinn-Verhältnis (KGV), er gibt an, das Wievielfache des Gewinns für die Aktie bezahlt werden muss. Je höher das KGV, desto teurer die Aktie.

Einige wenige Daten helfen, einen ersten Eindruck vom Preis der Aktie zu bekommen. Der vielleicht bekannteste Indikator ist das Kurs-Gewinn-Verhältnis (KGV), er gibt an, das Wievielfache des Gewinns für die Aktie bezahlt werden muss. Je höher das KGV, desto teurer die Aktie.

Wären Unternehmensgewinne stabil, wäre die Betrachtung an dieser Stelle schon fast vorbei. Bestenfalls müsste man noch einen Blick auf die Dividendenrendite werfen, also die Höhe der Gewinnausschüttung je 100 Euro Investition. Je nachdem, ob man eine regelmäßige Auszahlung oder eine Wiederanlage bevorzugt, könnte man dann von Aktien mit ähnlichem KGV die mit einer hohen oder niedrigen Dividendenrendite wählen. Das Kurs-Gewinn-Verhältnis wäre immer ähnlich hoch, denn Aktien mit niedrigem KGV würden im Kurs steigen, solche mit hohem fallen, bis alle Aktien ein ähnliches Kurs-Gewinn-Verhältnis haben.

Doch in der Praxis hat ein Unternehmen wie der Stromversorger RWE andere Zukunftsaussichten als beispielsweise Facebook. Das schlägt sich auch im unterschiedlichen KGV nieder, denn was nutzen aktuell hohe Gewinne, wenn in der Gewinn-und-Verlust-Rechnung schon im nächsten Jahr ein Verlust steht?

Wie erkenne ich das Zukunftspotential?

Zur Zukunft eines Unternehmens gibt es kaum aussagekräftige Daten. Das Kurs-Cashflow-Verhältnis kann etwas über die Fähigkeit zu Investitionen sagen. Dabei werden neben dem Gewinn auch noch die Abschreibungen berücksichtigt, das Cashflow ist also der Gewinn + Abschreibungen. Denn die in der Bilanz angesetzte Wertminderung reduziert zwar den Gewinn, sie bedeutet aber keinen Abfluss von Kapital. Dieses Geld steht deshalb für Neuinvestitionen zur Verfügung.

Zur Zukunft eines Unternehmens gibt es kaum aussagekräftige Daten. Das Kurs-Cashflow-Verhältnis kann etwas über die Fähigkeit zu Investitionen sagen. Dabei werden neben dem Gewinn auch noch die Abschreibungen berücksichtigt, das Cashflow ist also der Gewinn + Abschreibungen. Denn die in der Bilanz angesetzte Wertminderung reduziert zwar den Gewinn, sie bedeutet aber keinen Abfluss von Kapital. Dieses Geld steht deshalb für Neuinvestitionen zur Verfügung.

Doch was nützt viel Geld in der Kriegskasse, wenn das Unternehmen an einem nicht zukunftsträchtigen Markt aktiv ist oder ein schlechtes Management hat? Für den Blick in die Zukunft braucht man deshalb Phantasie. Außerdem sollte man sich mit den Nachrichten rund um das Unternehmen und den entsprechenden Markt vertraut machen. Gut ist es auch, wenn man das Produkt selbst kennt. Wird Tesla eine Bedrohung für BMW und Co oder geht der Hersteller den Weg der DeLorean Motor Company LTD? Jenem Autobauer, dessen Autos Anfang der 1980er Jahre viel Aufmerksamkeit erregten (und 1985 in „Zurück in die Zukunft“ als Zeitmaschine verewigt wurden), der aber nach nicht einmal zwei Jahren trotz Millionensubventionen der britischen Regierung insolvent war? Das weiß am besten, wer das Auto kennt, DeLorean ging beispielsweise nicht nur wegen des hohen Preises, sondern auch wegen schlechter Qualität Pleite.

Lohnt die Suche überhaupt

Das Finden von überbewerteten Aktien ist also schwer, Patentrezepte gibt es nicht. Es kann sich aber lohnen, zuerst einen Blick auf fundamentale Daten wie das KGV zu werfen und sich dann die Frage zu stellen, ob der Kurs gerechtfertigt ist. Vor allem Hot Stocks, also Modeaktien, sind oft eher überbewertet. Denn viele Anleger hoffen auf eine neue Erfolgsgeschichte a la Google, nur wenige denken an die vielen gescheiterten Hoffnungsträger wie Kabel New Media oder Solarworld. Doch auch ganz klassische, langweilige Aktien können zu teuer sein.

Das Finden von überbewerteten Aktien ist also schwer, Patentrezepte gibt es nicht. Es kann sich aber lohnen, zuerst einen Blick auf fundamentale Daten wie das KGV zu werfen und sich dann die Frage zu stellen, ob der Kurs gerechtfertigt ist. Vor allem Hot Stocks, also Modeaktien, sind oft eher überbewertet. Denn viele Anleger hoffen auf eine neue Erfolgsgeschichte a la Google, nur wenige denken an die vielen gescheiterten Hoffnungsträger wie Kabel New Media oder Solarworld. Doch auch ganz klassische, langweilige Aktien können zu teuer sein.

Börsenlegende André Kostolany riet deshalb, die Aktien einfach ein paar Jahre ruhen zu lassen. Nach Ansicht der Anhänger der Effizienzmarkthypothese ist das auch der beste Weg, denn die Kurse berücksichtigen alle wichtigen Daten. Der Markt lässt sich demnach nur durch Glück oder Insiderwissen schlagen.

Andere Börsenbeobachter würden so weit nicht gehen aber darauf hinweisen, dass es für Kleinanleger schwer ist besser zu sein als der Markt. Deshalb sollten sie nicht zu hektisch scheinbar überbewertete Aktien aussortieren und die Nerven behalten.

Fazit

Bei der Suche nach überbewerteten Aktien helfen Indikatoren wie das Kurs-Gewinn-Verhältnis. Doch sie sagen nichts über die Zukunft eines Unternehmens. Die lässt sich nur schwer bestimmen, deshalb ist es eine gute Strategie die Nerven und oft auch die Aktien zu behalten. Aufpassen sollten Anleger bei Modeaktien mit sehr hohem Kurs-Gewinn-Verhältnis, denn oft erfüllen diese Werte die in sie gesetzten Hoffnungen nicht.