Die Leverage wird mittlerweile von fast jedem Broker angeboten. Dabei handelt es sich um gehebeltes Trading unter Verwendung von Fremdkapital. Es ist ein Finanzinstrument, welches von erfahrenen Händlern beim CFD- bzw. Forex-Handel häufig dazu eingesetzt wird, um bei vielversprechenden Marktereignissen oder kleineren Kursschwankungen die Gewinne maximieren zu können. Doch gleichzeitig sind damit auch große Verluste möglich, was dieses Werkzeug extrem risikoreich macht.

Die Leverage wird mittlerweile von fast jedem Broker angeboten. Dabei handelt es sich um gehebeltes Trading unter Verwendung von Fremdkapital. Es ist ein Finanzinstrument, welches von erfahrenen Händlern beim CFD- bzw. Forex-Handel häufig dazu eingesetzt wird, um bei vielversprechenden Marktereignissen oder kleineren Kursschwankungen die Gewinne maximieren zu können. Doch gleichzeitig sind damit auch große Verluste möglich, was dieses Werkzeug extrem risikoreich macht.

- Größere Handelspositionen mit geringem Eigenkapital

- Limitierung des Hebels für europäische Broker auf maximal 30:1

- Größerer Hebel für professionelle Konten

- Beschränkung von Risiken durch erweiterte Handelsoptionen

Allgemeine Definition der Leverage

Leverage oder der Hebel ist ein wichtiges fortschrittliches Instrument für jeden Trader, welches von vielen Online Brokern kostenlos zur Verfügung gestellt wird. Mit diesem Tool können Sie auch bei nicht ausreichendem Kapital trotzdem ein weitaus höheres Handelsvolumen umsetzen, als es Ihnen sonst möglich wäre. Das Hauptprinzip des Hebels liegt in der Tatsache, dass Ihre Investition mit einem speziellen Faktor multipliziert wird, welcher nur für das jeweilige Finanzprodukt bzw. eine Gruppe von Produkten gültig ist. Dafür müssen Sie lediglich eine Sicherheitsleistung erbringen, die als Quotient von 100 % durch den jeweiligen Hebel berechnet werden kann. Die Leverage hat sich vor allem beim CFD- und Forex-Handel als ein gängiges Finanzinstrument etabliert. Der Handel mit einem Hebel gilt bei den Händlern als äußerst risikoreich. Dies erklärt sich aus der Tatsache, dass Sie trotz geringer Investitionen einen hohen absoluten Gewinn erzielen, aber auch dem ebenso gleichen Verlust ausgesetzt sein können. Daher ist der Einsatz des Hebels nur für Händler geeignet, die über fundierte Marktkenntnisse verfügen. Außerdem ist es stets empfehlenswert, sich die unterschiedlichen Bedingungen zum Handel mit CFDs und Forex genau durchzulesen, bevor Sie mit der Leverage an der Börse aktiv werden.

Leverage oder der Hebel ist ein wichtiges fortschrittliches Instrument für jeden Trader, welches von vielen Online Brokern kostenlos zur Verfügung gestellt wird. Mit diesem Tool können Sie auch bei nicht ausreichendem Kapital trotzdem ein weitaus höheres Handelsvolumen umsetzen, als es Ihnen sonst möglich wäre. Das Hauptprinzip des Hebels liegt in der Tatsache, dass Ihre Investition mit einem speziellen Faktor multipliziert wird, welcher nur für das jeweilige Finanzprodukt bzw. eine Gruppe von Produkten gültig ist. Dafür müssen Sie lediglich eine Sicherheitsleistung erbringen, die als Quotient von 100 % durch den jeweiligen Hebel berechnet werden kann. Die Leverage hat sich vor allem beim CFD- und Forex-Handel als ein gängiges Finanzinstrument etabliert. Der Handel mit einem Hebel gilt bei den Händlern als äußerst risikoreich. Dies erklärt sich aus der Tatsache, dass Sie trotz geringer Investitionen einen hohen absoluten Gewinn erzielen, aber auch dem ebenso gleichen Verlust ausgesetzt sein können. Daher ist der Einsatz des Hebels nur für Händler geeignet, die über fundierte Marktkenntnisse verfügen. Außerdem ist es stets empfehlenswert, sich die unterschiedlichen Bedingungen zum Handel mit CFDs und Forex genau durchzulesen, bevor Sie mit der Leverage an der Börse aktiv werden.

Es ist empfehlenswert, bei Platzierung der Orders zunächst das Eigenkapital zu verwenden, bevor das Fremdkapital zu diesem Zweck eingesetzt wird. Auch die unterschiedlichen Vor- und Nachteile des Hebels sollten unbedingt vor Augen geführt werden, damit Ihr Börsenalltag von negativen Erlebnissen weitestgehend verschont bleibt.

Leverage und Forex: Der Hebel wurde auf 30:1 beschränkt

Der Hebel kommt beim Devisenhandel stets dann zum Einsatz, wenn der Trader von einer für ihn positiven Bewegung der Wechselkurse von zwei Währungen ausgehen kann und diesen Effekt zusätzlich verstärken möchte. Eine solche Leverage wird in der Regel von den meisten Forexbrokern zur Verfügung gestellt. Doch die Bedingungen, unter welchen dieser Margin-Handel genutzt werden kann, sind unterschiedlich. Bei manchen Brokern ist es ausreichend, dass die Identität des Kunden bestätigt wird und die erste Anzahlung in Höhe der jeweiligen Sicherheitsleistung erfolgt. Andere wiederum schalten diese Option erst nach einer bestimmten Anzahl der aufgegebenen Orders frei. Einige Dienstleister bieten den Kunden spezielle Margin Konten an. In diesem Fall kann die Leverage nur mit einem solchen Konto in Anspruch genommen werden. Solche Maßnahmen sollten die Kunden vor den Risiken schützen, die der Hebel-Handel mit sich bringt.

Der Hebel kommt beim Devisenhandel stets dann zum Einsatz, wenn der Trader von einer für ihn positiven Bewegung der Wechselkurse von zwei Währungen ausgehen kann und diesen Effekt zusätzlich verstärken möchte. Eine solche Leverage wird in der Regel von den meisten Forexbrokern zur Verfügung gestellt. Doch die Bedingungen, unter welchen dieser Margin-Handel genutzt werden kann, sind unterschiedlich. Bei manchen Brokern ist es ausreichend, dass die Identität des Kunden bestätigt wird und die erste Anzahlung in Höhe der jeweiligen Sicherheitsleistung erfolgt. Andere wiederum schalten diese Option erst nach einer bestimmten Anzahl der aufgegebenen Orders frei. Einige Dienstleister bieten den Kunden spezielle Margin Konten an. In diesem Fall kann die Leverage nur mit einem solchen Konto in Anspruch genommen werden. Solche Maßnahmen sollten die Kunden vor den Risiken schützen, die der Hebel-Handel mit sich bringt.

Seit 01.08.2018 wurde die maximale Höhe des Hebels innerhalb der Europäischen Union beschränkt. Sie darf nun höchstens 30:1 betragen. Höhere Hebelbeträge von 300:1, wie sie etwa von Plus500 angeboten wird, sind nur professionellen Tradern mit entsprechendem Nachweis vorbehalten. Mit einem Hebel von 30:1 können Sie aber immerhin mit dem gleichen Kapital das Dreißigfache an Handelsvolumen umsetzen. Auch die Sicherheitsleistung, die für eine solche Leverage erforderlich ist, beträgt lediglich 3 % der gesamten Investition.

Die Höhe des Hebelbetrages wird für jedes Währungspaar einzeln bestimmt, wobei in der Regel die Zuordnung der Devisen zu bestimmten Gruppen, ausgehend von ihrer Liquidität, Volatilität und weiteren Faktoren, erfolgt.

Leverage und CFD: unterschiedliche Limits für den Hebel

CFDs sind Finanzkontrakte, mit welchen Sie nur auf die Kursdifferenz zwischen Geld- und Briefkurs der zugrunde liegenden Derivate spekulieren, ohne dass eine physische Übergabe der Wertpapiere stattfindet. Damit können Sie auf Kursschwankungen der Aktien, ETFs, Kryptowährungen, Rohstoffe und Indizes handeln und dabei auch den Hebel effektiv einsetzen. Hier eignet sich die Leverage vor allem für kurzfristige Handelsentscheidungen auf volatilen Märkten. Wenn Sie der Meinung sind, dass der Kurs Ihres favorisierten Derivats sich demnächst in eine bestimmte Richtung bewegen wird, dann können Sie diesen Effekt mit dem Hebel zusätzlich intensivieren. Damit ist sowohl ein positiver als auch ein negativer Effekt gemeint, denn ein Hebel kann Gewinne und Verluste erhöhen.

CFDs sind Finanzkontrakte, mit welchen Sie nur auf die Kursdifferenz zwischen Geld- und Briefkurs der zugrunde liegenden Derivate spekulieren, ohne dass eine physische Übergabe der Wertpapiere stattfindet. Damit können Sie auf Kursschwankungen der Aktien, ETFs, Kryptowährungen, Rohstoffe und Indizes handeln und dabei auch den Hebel effektiv einsetzen. Hier eignet sich die Leverage vor allem für kurzfristige Handelsentscheidungen auf volatilen Märkten. Wenn Sie der Meinung sind, dass der Kurs Ihres favorisierten Derivats sich demnächst in eine bestimmte Richtung bewegen wird, dann können Sie diesen Effekt mit dem Hebel zusätzlich intensivieren. Damit ist sowohl ein positiver als auch ein negativer Effekt gemeint, denn ein Hebel kann Gewinne und Verluste erhöhen.

Beim CFD-Handel wurde der Hebel für europäische Broker ebenfalls seit 01.08.2018 nach oben beschränkt. Für private Kunden darf die Leverage nicht mehr als 30:1 betragen. Hier wird allerdings zusätzlich nach der jeweiligen Gruppe der Finanzprodukte unterschieden. So darf der maximale Hebel für Devisenhandel zwar ebenfalls nicht höher als 30:1 sein, allerdings gilt für Nicht-Hauptwährungspaare ein Limit von 20:1. Das Gleiche betrifft einige Rohstoffe wie Gold oder Silber sowie die gängigen Indizes. Für andere Rohstoffe darf höchstens ein Hebel von 10:1 angeboten werden. Für Aktien und sonstige volatile Basiswerte liegt die Leverage bei 5:1. Ebenfalls aufgrund der hohen Kursschwankungen wurde der Hebel für Kryptowährungen sogar auf 2:1 beschränkt.

Solche Beschränkungen dienen dem Schutz der Anleger, insbesondere der Neueinsteiger, weil der Handel mit Hebel ein großes Verlustrisiko mit sich bringt.

Das Funktionsprinzip der Leverage

Wenn Sie eine Order platzieren möchten, dann definieren Sie zunächst Ihr Handelsvolumen. Die Höhe dieses Handelsvolumen kann mithilfe der Leverage deutlich vergrößert werden. In diesem Fall wird Ihr Kapitaleinsatz mit dem Hebel multipliziert und somit entsteht Ihre endgültige Handelsposition.

Wenn Sie eine Order platzieren möchten, dann definieren Sie zunächst Ihr Handelsvolumen. Die Höhe dieses Handelsvolumen kann mithilfe der Leverage deutlich vergrößert werden. In diesem Fall wird Ihr Kapitaleinsatz mit dem Hebel multipliziert und somit entsteht Ihre endgültige Handelsposition.

Wenn Sie beispielsweise 500 EUR auf Aktien setzen möchten, bietet Ihnen der Broker in der Regel einen Hebel von 5:1 an. Dies bedeutet, dass Ihre Handelsposition nun 2.500 EUR beträgt. Die Margin ist Ihr Kapitaleinsatz von 500 EUR.

Die Margin lässt sich auch aus dem jeweiligen Hebel direkt ableiten, indem Sie 100 durch den Hebel teilen.

Die wichtigste Regel beim Handel mit Hebel ist die ausreichende Deckung Ihres Tradingkontos mit dem Guthaben für die Sicherheitsleistung. Denn falls Sie mit Ihrer Handelsposition Verluste machen, kann es dazu kommen, dass das Guthaben nicht mehr dazu ausreicht, um die Margin zu bezahlen. In diesem Fall kann es zu sogenannten Margin Calls kommen. Zunächst erhalten Sie von Ihrem Broker eine Frist, um Ihre Verluste auszugleichen. Falls Ihr Guthaben sich immer noch im Minus befindet, dann werden sämtliche Handelspositionen nacheinander, beginnend mit der letzten Order, aufgelöst. Diese automatische Auflösung findet solange statt, bis Ihr Guthaben wieder für die Sicherheitsleistung genügt. Solche Maßnahmen gilt es stets zu vermeiden, weil dadurch eventuell aussichtsreiche Optionen verloren gehen können. Sind Sie derzeit nicht in der Lage, für ausreichendes Guthaben zu sorgen, dann ist es empfehlenswert, die Positionen selbst zu schließen, da Sie hier selbst entscheiden können.

Leverage: Das sind die Vor- und Nachteile

Der wichtige Vorteil des Hebels ist die Tatsache, dass Sie mit einem teilweise sehr geringen Kapitaleinsatz eine sehr hohe Handelsposition einnehmen können. Dabei kann die Leverage für alle Ordertypen zum Einsatz kommen, unabhängig davon, ob Sie CFDs oder andere Finanzprodukte kaufen oder verkaufen.

Der wichtige Vorteil des Hebels ist die Tatsache, dass Sie mit einem teilweise sehr geringen Kapitaleinsatz eine sehr hohe Handelsposition einnehmen können. Dabei kann die Leverage für alle Ordertypen zum Einsatz kommen, unabhängig davon, ob Sie CFDs oder andere Finanzprodukte kaufen oder verkaufen.

Die Effektivität einer gehebelten Order ist vor allem davon abhängig, wie volatil der jeweilige Basiswert zu diesem Zeitpunkt ist.

Die Leverage steht Ihnen, spätestens beim Erfüllen spezieller Bedingungen des Brokers, stets sofort und zu jedem Zeitpunkt zur Verfügung. Dies bedeutet, dass Sie den Hebel auch spontan einsetzen können, falls Sie auf bestimmte aktuelle Kursverläufe spekulieren möchten. Diese Eigenschaft unterscheidet die Leverage von allen anderen Arten der Finanzierung. Falls Sie genügend Eigenkapital besitzen, um die Sicherheitsleistung zu bezahlen, müssen Sie auch keine übrigen Orders auflösen, um genügend Geld für eine neue Order zu besorgen.

Außerdem müssen Sie für diesen Kredit von Broker keine monatlichen Raten tätigen. Der Kredit muss auch nicht getilgt werden. Lediglich die Margin ist zu hinterlegen.

Als nachteilig erweisen sich die hohen Finanzierungskosten für diese Kreditleistung des Brokers. Das sind unter anderem Overnight-Gebühren, die Sie für das Halten Ihrer Position über Nacht entrichten müssen. Diese Kommissionen sind abhängig vom Handelsvolumen und können folglich bei gehebelten Orders deutlich höher ausfallen.

Wenn Sie eine Leverage einsetzen, dann sollte es Ihnen bewusst sein, dass ein solcher Handel ein hohes Verlustrisiko mit sich trägt. Ungünstige Kursentwicklungen bei nur einem Finanzkontrakt können sich auf das ganze Portfolio negativ auswirken.

So können Sie die Risiken beschränken

Um die Risiken, die mit dem Hebel-Handel verbunden sind, möglichst gering zu halten, ist es empfehlenswert, sich zunächst Gedanken über einen sinnvollen Einsatz dieser Finanztechnologie zu machen. Anleger, die weniger riskieren möchten, setzen die Leverage typischerweise für möglichst diversifizierte Finanzprodukte wie etwa ETFs oder Indizes ein. Diese Basiswerte unterliegen in der Regel schwächeren Kursschwankungen und werden daher die Wahrscheinlichkeit für Margin Calls minimieren. Ganz anders sieht es mit Aktien oder Devisen aus, die typischerweise zu den volatilen Instrumenten zählen. Vermeiden Sie daher Investitionen in einzelne Wertpapiere, denn diese können aufgrund bestimmter wirtschaftspolitischer Ereignisse erheblich im Wert schwanken.

Um die Risiken, die mit dem Hebel-Handel verbunden sind, möglichst gering zu halten, ist es empfehlenswert, sich zunächst Gedanken über einen sinnvollen Einsatz dieser Finanztechnologie zu machen. Anleger, die weniger riskieren möchten, setzen die Leverage typischerweise für möglichst diversifizierte Finanzprodukte wie etwa ETFs oder Indizes ein. Diese Basiswerte unterliegen in der Regel schwächeren Kursschwankungen und werden daher die Wahrscheinlichkeit für Margin Calls minimieren. Ganz anders sieht es mit Aktien oder Devisen aus, die typischerweise zu den volatilen Instrumenten zählen. Vermeiden Sie daher Investitionen in einzelne Wertpapiere, denn diese können aufgrund bestimmter wirtschaftspolitischer Ereignisse erheblich im Wert schwanken.

Weiterhin sollten Sie den Hebel am besten für Orders mit einer kurzen Laufzeit einsetzen. Denn auf diese Art und Weise können Sie die Overnight-Gebühren sowie die Wahrscheinlichkeit für zeitlich bedingte Verluste und folglich für Margin Calls möglichst niedrig halten.

Es gibt jedoch auch erweiterte Handelsoptionen, die Ihre Orders zusätzlich vor größeren Verlusten absichern können. Dazu zählen insbesondere die Stop-Loss Optionen, die normalerweise von jedem Broker zur Verfügung gestellt werden. Hierbei handelt es sich um die Möglichkeit, eine individuelle Grenze zu setzen, nach deren Erreichen die Position automatisch geschlossen wird und Ihr Gewinn somit abgesichert ist. Allerdings ist es bei größeren Kursschwankungen möglich, dass der Kurs das Limit „überspringt“ und Sie Verluste einfahren. Wenn Sie jedoch einen zuverlässigen Schutz haben möchte, dann können Sie auch einen garantierten Stop-Loss aktivieren, damit die Schließung der Position tatsächlich bei Erreichen des Limits ausgelöst wird. Eine solche Option ist allerdings mit höheren Kosten verbunden.

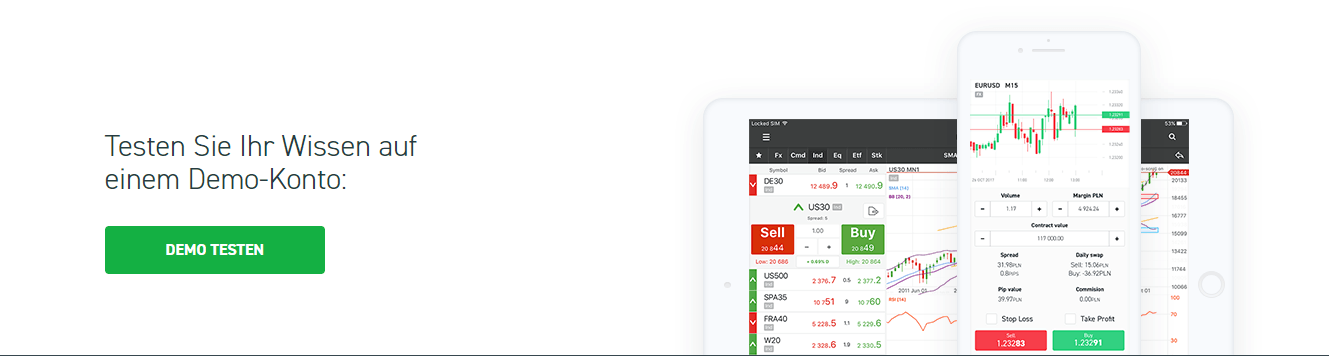

Hebel-Handel mit Demokonto ausprobieren

Nahezu alle Online Broker bieten Ihren Kunden sogenannte Demokonten an, damit gerade Neueinsteiger den Börsenhandel kostenlos und völlig ohne Risiken kennenlernen können. Nach einer kurzen Registrierung können Sie mit virtuellem Guthaben von bis zu 100.000 EUR alle möglichen Facetten des Börsentradings kennenlernen. Eine spezielle virtuelle Umgebung simuliert die echten Marktabläufe und kann für diverse Übungszwecke eingesetzt werden. Die meisten Broker stellen auch hier Echtzeit-Kurse für viele Finanzprodukte zur Verfügung, sodass ein Demokonto praktisch wie ein Echtgeldkonto, nur ohne echte Orders, genutzt werden kann. Auch erweiterte Handelsoptionen wie die bereits angesprochenen Stop Losses werden hier ermöglicht. Da eine solche Handelsumgebung alle Regelungen des Brokers hinsichtlich Gebühren abbildet, können Sie auch auf diese Art und Weise die Preise Ihres Dienstleisters bei unterschiedlichen Basiswerten beobachten.

Nahezu alle Online Broker bieten Ihren Kunden sogenannte Demokonten an, damit gerade Neueinsteiger den Börsenhandel kostenlos und völlig ohne Risiken kennenlernen können. Nach einer kurzen Registrierung können Sie mit virtuellem Guthaben von bis zu 100.000 EUR alle möglichen Facetten des Börsentradings kennenlernen. Eine spezielle virtuelle Umgebung simuliert die echten Marktabläufe und kann für diverse Übungszwecke eingesetzt werden. Die meisten Broker stellen auch hier Echtzeit-Kurse für viele Finanzprodukte zur Verfügung, sodass ein Demokonto praktisch wie ein Echtgeldkonto, nur ohne echte Orders, genutzt werden kann. Auch erweiterte Handelsoptionen wie die bereits angesprochenen Stop Losses werden hier ermöglicht. Da eine solche Handelsumgebung alle Regelungen des Brokers hinsichtlich Gebühren abbildet, können Sie auch auf diese Art und Weise die Preise Ihres Dienstleisters bei unterschiedlichen Basiswerten beobachten.

Der Handel mit Hebel steht Ihnen mit einem Demokonto, ebenfalls in unbegrenztem Umfang, zur Verfügung. Sie können den Hebel in der Regel für alle Orders nutzen mit dem Ziel, die Entwicklungen auf Ihrem Tradingkonto live zu beobachten, um zu sehen, wie risikoreich der Einsatz von Leverage ist. Ein weiteres fortschrittliches Ziel ist es, spezielle Handelsstrategien auszuarbeiten, mit welchen Sie Verluste minimal halten können. Dazu stehen Ihnen meist ausgewählte Börsenexperten hilfreich zur Seite, welche vom Broker zu Lernzwecken engagiert wurden.

Fazit: Leverage – risikoreiches Finanzinstrument mit Möglichkeit für Gewinnmaximierung

Die Leverage gilt bei den meisten Händler als ein populäres und gern eingesetztes Finanzinstrument an der Börse. Dabei handelt es sich um die Gewährung von Fremdkapital an die Kunden durch den Online Broker, mit dem Ziel, die Einnahme von größeren Handelspositionen auch mit geringem Eigenkapital zu ermöglichen.

Die Leverage gilt bei den meisten Händler als ein populäres und gern eingesetztes Finanzinstrument an der Börse. Dabei handelt es sich um die Gewährung von Fremdkapital an die Kunden durch den Online Broker, mit dem Ziel, die Einnahme von größeren Handelspositionen auch mit geringem Eigenkapital zu ermöglichen.

Richtig eingesetzt, kann die Leverage gerade bei kurzfristigen Orders die Gewinne maximieren. Vor allem, wenn Sie eine Diversifizierung Ihres Portfolios anstreben sowie auf kleinere Kursschwankungen bei risikoarmen Basiswerten wie ETFs spekulieren, wird die Wahrscheinlichkeit für Verluste niedrig gehalten.

Allerdings ist trotzdem zu beachten, dass das gehebelte Trading eine Reihe von Risiken mit sich bringt. So können aufgrund der verstärkten Hebelwirkung nicht nur Gewinne, sondern auch Verluste deutlich steigen. Zwar wird die Höhe der Verluste auf das verfügbare Guthaben auf dem Konto beschränkt, jedoch werden bei nicht ausreichendem Guthaben die Margin Calls ausgelöst. Dabei werden die Positionen der Reihe nach aufgelöst, beginnend mit der letzten aufgegebenen Order. Solche Margin Calls zählen zu den größten Gefahren beim Börsenhandel, weil dadurch sowohl die unter Umständen aussichtsreichen Positionen als auch die bereits investierten Overnight Gebühren verloren gehen.

Um solche negativen Entwicklungen zu vermeiden, gilt es Risiken effektiv zu beschränken. Eine wirksame Maßnahme ist die Einrichtung von Stop Losses, die Limits für negative Kursschwankungen setzen, um die Gewinne abzusichern.